继出售君乐宝后,蒙牛71亿收购“网红奶粉”贝拉米,花旗予“买入”评级

乳业界又迎来一笔令人瞩目的买卖,继40亿出售君乐宝后,中国蒙牛乳业有限公司(简称“蒙牛”)又开始收购澳洲有机婴幼儿配方奶粉及婴儿食品厂商贝拉米。

蒙牛71亿收购贝拉米

9月16日,蒙牛发布公告,宣布拟收购贝拉米澳大利亚有限公司(Bellamy's Australia Limited,以下简称“贝拉米”),收购价将为12.65澳元/股,预计总共将付出不超过14.6亿澳元(约合人民币71亿元)。每股12.65澳元的收购报价,较该股上周五收盘价8.32澳元溢价高达52%。

这一收购还需要得到贝拉米管理层的支持,经澳大利亚法院和监管机构批准,并在贝拉米股东大会获得通过后才能最终生效。如果交易完成,贝拉米将成为蒙牛乳业的全资子公司。

蒙牛在公告中指出,收购有助本集团掌握有机婴幼儿配方奶粉和婴儿食品品类在中国和东南亚地区的巨大发展潜力,有助于释放目标公司的品牌潜力。

而有意思的是,受此消息影响,贝拉米在澳洲证交所股价早盘一度暴涨56%,至12.97澳元。蒙牛乳业则在港股一度下跌3.24%,截至9月16日收盘蒙牛乳业股价下跌2.27%,收于30.15港元/股。

贝拉米未通过配方注册制

贝拉米是一家澳洲上市的有机婴幼儿配方奶粉及婴儿食品厂商,成立于2004年,股份在澳洲证交所上市。近些年来依靠海淘在中国迅速走红,并邀请了知名女星孙燕姿为其代言。贝拉米产品涉及从婴儿到幼儿所需的30多种产品。

近几年来贝拉米霉运缠身,产品屡次因质量问题被下架或招回。2017年,贝拉米一家收购工厂生产的婴幼儿奶粉标签不合格,最终被退货或销毁处理。2018年5月,香港食品安全中心发布食品检测结果显示,贝拉米4款产品因质量问题被下架,不合格原因是脂肪含量不符合要求。

值得注意的是,贝拉米虽然被称为澳洲“网红”有机品牌,但其在中国的发展多次遇阻,直至今日,贝拉米奶粉的配方仍未通过中国政府的配方注册。

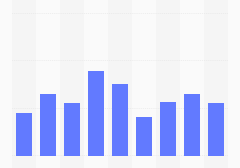

数据显示,贝拉米2018财年刚刚实现扭亏,全年利润为4327万澳元(约2.1亿元人民币),但在2018-2019财年上半年,贝拉米的利润从上一年度同期的2260万澳元重挫至840万澳元,同比大幅下跌63%,营收减少26%至1.3亿澳元。

对于业绩的下滑,贝拉米方面承认,之所以利润下跌,其中重要的一个原因就是其还未获得中国国家市场监管总局颁发配方注册证。数据显示,受配方注册影响,其中国线下渠道销售额占贝拉米2018年财年销售额比例不到6%。

填补君乐宝“单飞”后腾出的缺口?

据艾媒网此前报道,7月1日晚间,蒙牛在港交所发布公告,公告显示,蒙牛以40.11亿元出售了所持有的君乐宝51%的股份。

蒙牛出售的君乐宝51%股份接手方是鹏海基金及君乾管理,两者分别以现金支付21亿元及19.11亿元拿下26.6994%及24.3006%君乐宝的股份。交易完成后,蒙牛将不再持有君乐宝任何股权。

对于抛售君乐宝,蒙牛给出的原因是君乐宝在过去数年间始终保持相对独立运作,与蒙牛的协同有限。考虑到产品定位不同,此次出售股权符合公司精简业务、持续专注于明星乳制品、巩固核心品牌市场地位的发展战略。公司目前打算将建议出售事项所得资金用于集团的一般运营资金及协助发展未来的投资机会。

此前,投资银行瑞银华宝曾发表报告称,蒙牛高层计划利用出售君乐宝所得现金于潜在并购交易,目标为提高公司核心类别的竞争力,即高级牛奶、婴儿配方奶粉和奶酪。

此外,2017年,蒙牛提出“双千亿”的目标,即2020年销售额和市值达到千亿元。根据蒙牛2018年财报显示,全年实现营收689.77亿元。同比增长14.7%,净利润30.43亿,实现48.6%。这也意味着,距离其千亿目标尚有300多亿的差距。因此面对着千亿目标,蒙牛选择收购这一条捷径快速扩大体量,提升业绩,也不难理解。

据《蓝鲸财经》报道,蒙牛内部人士表示,蒙牛将持续投资贝拉米的业务,尤其是其位于坎普顿的厂房,一经取得配方注册许可,会确保该厂房有足够的产能来满足贝拉米未来在亚洲市场的增长目标。此外,蒙牛不计划对贝拉米的运营,包括其管理团队和员工做重大改变,会持续贝拉米的组织架构、业务、资产和运营做梳理,聚焦于充分释放此次收购能带来的更多业务机会。此外,蒙牛“未来不排除符合企业未来长远战略发展的、优质的业务。”

花旗予“买入”评级

三聚氰胺事件曾将国内婴幼儿奶粉行业拉至谷底,但10年过去,国产奶粉重新洗牌,渐有抬头之势。

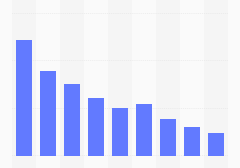

据iiMedia Research(艾媒咨询)发布的《2019年中国婴幼儿奶粉市场研究与消费者洞察报告》显示,中国是全球第二大婴童消费市场,其中婴幼儿奶粉行业发展迅猛。从2016年以来,中国婴幼儿奶粉市场规模一直在不断扩大,2018年达到2221亿元的市场规模。预计至2020年,中国婴幼儿奶粉市场规模将继续扩张至2955.1亿元,但增长速度将有所放缓。

在品牌方面,蒙牛作为中国领军的乳品企业,在中国市场拥有绝对优势。对蒙牛来说,收购贝拉米将与蒙牛现有业务形成互补。而收购对贝拉米来说也称得上是一种“解套”。

值得一提的是,花旗近日就蒙牛收购贝拉米一事发表研报称,认为此举将增强蒙牛婴幼儿奶粉业务的利润,予其“买入” 评级,目标价41.72港元。花旗认为,蒙牛将凭借其可用资源和在中国强大的市场准入,努力帮助贝拉米这一国际领先有机婴幼儿奶粉品牌获得中国牌照,这是此次收购的重要优势之一。