负债累累、商誉压顶!宁波首富熊续强旗下银亿集团申请破产重整

艾媒网获悉,6月17日午间,总部位于宁波的民企500强银亿股份有限公司(ST银亿,000981.SZ)公告,其控股股东母公司银亿集团有限公司、控股股东宁波银亿控股有限公司已于2019年6月14日向浙江省宁波市中级人民法院申请破产重整。

流动性危机迫使申请破产重整

公告显示,2019年以来,银亿集团、银亿控股持续面临流动性危机,虽竭力制定相关方案、通过多种途径化解债务风险,但仍不能彻底摆脱其流动性危机。为妥善解决银亿集团、银亿控股的债务问题,保护广大债权人利益,该两家公司从自身资产情况、负债情况、经营情况等方面进行分析,认为均属于可适应市场需要、具有重整价值的企业”,故双方提交了重整申请。

银亿股份强调,“目前,银亿集团、银亿控股尚未收到宁波中院正式的受理裁定书,如果其重整申请被受理,可能会对公司股权结构等方面产生一定影响”。

同时,记者注意到,全国企业破产重整案件信息网上已将银亿集团申请进行了列示,申请编号为(2019)浙02破申11号。银亿集团目前持有银亿控股75%股权,两家公司的法定代表人均为熊续强。

其官网资料显示,银亿集团创立于1994年,是一家以工业制造、房地产开发、国内外贸易和现代服务业为主的综合性跨国集团。2017年,集团实现销售收入783亿元,创利税40多亿元。目前银亿集团列中国500强第215位,中国服务业百强第83位,中国民营企业500强第61位,宁波市百强企业第3位。

公开资料显示,熊续强个人履历十分丰富,曾担任宁波当地国有的罐头食品厂一把手,后告别体制下海经商,在创办银亿集团的过程中,熊续强先后涉足房地产、资源类产业及高端制造。

此前发布的“2018新财富500富人榜”显示,熊续强和熊基凯父子以279.4亿元的财富位列榜单第77位,宁波首富也成为熊续强的代名词。上述一系列的转型展现出熊续强的操盘能力,但是,这些激进的举动也不时给他带来非议。

转型失败致商誉压顶

近年来,银亿集团在做强做大房地产、资源类工业等基础上,大举向国际高端制造业进军,先后收购了美国ARC汽车公司、日本ALEPH公司、比利时PUNCH公司,控股了银亿股份、康强电子、河池化工等三家国内上市公司。

自此,ST银亿开始了“房地产+汽车高端制造”的转型步伐。

但是,2018年12月,3亿元的“15银亿01”违约,揭开了银亿股份危局的冰山一角,其大手笔收购埋下的巨额商誉“地雷”也逐渐显现。

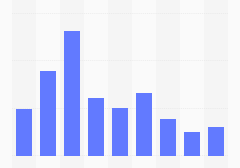

这次并购之后,ST银亿的主营业务从单一的房地产转向“房地产+高端制造”双主业,然而,无奈银亿集团与ST银亿的转型生不逢时,去年,汽车行业迎来了过去28年的首次下滑。中国汽车工业协会数据显示,2018年中国汽车产销量比上年同期分别下降4.2%和2.8%。

在这一背景下,美国ARC和比利时邦奇在2018年未能完成业绩承诺,其中,比利时邦奇更是亏损近8亿元,这也引发了ST银亿逾10亿元的商誉减值。

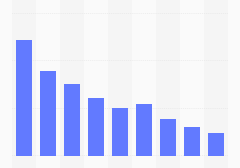

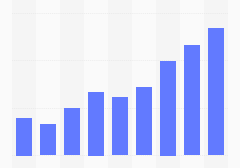

截至2018年底,ST银亿的商誉总额达70.7亿元,计划计提资产减值共计13.5亿元。受其所累,2018年公司实现营收89.7亿元,同比下降29.4%;净利润亏损5.73亿元,同比下降136%。

除此之外,ST银亿一连串的债务违约亦备受瞩目。据其4月30日公告显示,公司合计存在24.33亿元银行贷款逾期。另据年报披露,公司期末短期借款及一年内到期的非流动负债合计金额达91.55亿元。

回售日为6月21日的“16 银亿04”债,投资者已申请回售金额为5.59亿元,然而截至2018年底,公司现金及现金等价物余额仅为7.47亿元。兑付压力不言而喻。

ST银亿有关负责人表示,控股股东做出重整打算,是从解决自身流动性、恢复盈利能力的角度统筹考虑;若重整成功,集团债务问题顺利解决,整体上也对上市公司有利。

那么,银亿集团的这一团乱麻能否通过破产重整转危为机?我们可以拭目以待。