IPO再进一步!瑞幸咖啡发行价为15至17美元,最高筹资5.87亿美元

据艾媒网获悉,5月7日凌晨,瑞幸咖啡周一向美国证券交易委员会(SEC)提交了更新后的IPO(首次公开招股)招股书,将其IPO定价区间设定在每股美国存托股票15美元到17美元。

据这份更新后的招股书显示,瑞幸咖啡将在此次IPO交易中提供3000万股美国存托股票(ADS),每股美国存托股票代表8股A类普通股。按每股17美元的IPO定价区间上限计算,瑞幸咖啡将通过IPO交易筹集最多5.1亿美元资金。与此同时,承销商将可拥有进一步购买450万股瑞幸咖啡美国存托股票的额外配售选择权,按IPO定价区间上限计算意味着此次IPO交易的最高筹资额将可达到5.865亿美元。

瑞幸咖啡的在外流通股份将由A类普通股和B类普通股组成。基于每股美国存托股票16美元的IPO定价区间中值计算,在本次IPO发行交易完成以后(假设承销商不行使额外配售选择权),B类普通股在瑞幸咖啡的已发行及在外流通股本总额中所占比例将为85.35%左右,在公司已发行及在外流通股本总表决权中所占比例将为98.31%。

更新后的招股书显示,IPO后,董事长陆正耀持股比例将由30.39%稀释为26.06%,投票权为30.02%;CEO钱治亚持股比例将由19.59%稀释为16.80%,投票权为19.35%;黎辉(大钲资本)占股由11.84%降低为10.16%,投票权为11.70%;刘二海(愉悦资本)占股由6.72%降低为5.76%,投票权为6.64%。

4月23日,瑞幸咖啡递交赴美上市招股书,将登陆纳斯达克,股票代码“LK”。瑞幸咖啡此次IPO交易的承销商为瑞士信贷、摩根士丹利、中金公司、海通国际、KeyBanc Capital Markets和Needham & Company。

2019年门店数将超4500家

公开资料显示,瑞幸咖啡成立于2017年底,由原神州优车集团COO钱治亚创建,定位为新零售专业咖啡运营商,采用“自提+外送”的模式,主推外送业务。瑞幸咖啡的门店分为四类:快闪店、快取店、悠享店和旗舰店。

根据瑞幸咖啡公布数据,从2018年1月试运营至5月,瑞幸咖啡已布局门店525家,并通过大幅优惠活动抢占市场。截至2018年11月底已在北上广深等全国21大城市完成1700多家门店布局,在北京上海城市核心区实现了500米范围内100%覆盖,顾客步行5分钟就能触达。

据iiMedia Research(艾媒咨询)发布的《艾媒研报|2019年瑞幸咖啡(Luckin coffee)燃烧的资本,暴走的“小蓝杯”》(以下称“《艾媒研报》”)指出,中国咖啡市场存量小,市场潜力大。瑞幸咖啡凭借低价策略+多元化精准营销,并通过线下密集布局自营店,精准定位咖啡的刚需人群,获取了大量用户。截至2018年底,瑞幸咖啡线下门店总数突破2000家,消费人数达1254万人,销售量超过8968万杯。

在高速扩张基础上,2019年度瑞幸的扩张计划更为激进。今年1月3日,瑞幸咖啡召开了2019年战略沟通会。在沟通会上,瑞幸咖啡CEO钱治亚表示新一年瑞幸咖啡新开店计划为2500家,总门店超过4500家。值得一提的是,刚刚过完20岁生日的星巴克中国,截至目前门店数量则为3600余家。

资本号召力强,一年融资3轮

凭借管理层丰厚的人脉和丰富的资本运作经验,瑞幸咖啡拥有较强的资本号召力。

2019年4月19日,瑞幸咖啡宣布在2018年11月完成的B轮融资基础上,额外获得共计1.5亿美元的新投资,其中贝莱德(BlackRock)所管理的私募基金投资1.25亿美元,瑞幸咖啡投后估值29亿美元。

2018年12月,瑞幸咖啡(luckin coffee)宣布完成2亿美元B轮融资,投后估值22亿美元。愉悦资本、大钲资本、新加坡政府投资公司(GIC)、中金公司等参与了本次融资,愉悦资本创始及执行合伙人刘二海进入公司董事会。

2018年7月,瑞幸咖啡宣布完成A轮2亿美元融资,投后估值10亿美元。大钲资本、愉悦资本、新加坡政府投资公司(GIC)和君联资本参与了本次融资。

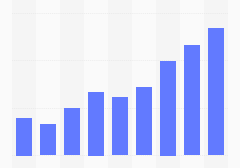

《艾媒研报》指出,根据公开数据,自2014年起,中国咖啡创投市场热度持续增加,截止2019年1月,中国咖啡市场创投金额30亿元,而2018年更是呈现高增长态势,其中瑞幸咖啡2018年7月和12月A、B轮累计融资4亿美元,刷新了咖啡行业的融资记录新高,占近5年中国咖啡行业融资总额的87%左右,估值超过20亿美元。

2019年第一季度净亏损5.518亿元

“烧钱”是瑞幸咖啡诞生以来一直挂在身上的标签,据The information和路透社报道称,瑞幸咖啡2018年投入运营第一年,营收1.17亿美元,亏损约2.32亿美元。

另据此前招股书显示,在截至2019年3月31日的第一季度中,瑞幸咖啡的净亏损为人民币5.518亿元(约合8221.8万美元),相比之下2018年同期的净亏损为人民币1.322亿元;归属于公司普通股股东和天使股东的净亏损为人民币5.728亿元(约合8534.3万美元),相比之下2018年同期归属于公司普通股股东和天使股东的净亏损为人民币1.322亿元。

值得注意的是,艾媒研报指出,瑞幸咖啡利用线上线下融合的新兴咖啡售卖模式和颇具特色的多元营销方式迅速切入市场,以不到一年的时间成长为“独角兽”。但瑞幸目前的管理和发展模式正在面临一系列挑战:中国茶文化底蕴深厚,现磨咖啡刚需市场小;管理粗糙,咖啡品质参差不齐;短期内资金缺口大,盈利成难题等。