好消息!新个税法拟于明年1月1日起全面施行,哪些群体受益更大?

8月30日消息,昨日上午,全国人大常委会分组审议了关于修改个人所得税法的决定草案。根据草案,新个税法拟于2019年1月1日起全面施行,拟自2018年10月1日至2018年12月31日,先将工资、薪金所得基本减除费用标准提高至5000元/月,并适用新的综合所得税率。

与会的多位委员表示,修改后的草案已经比较成熟,赞成这次会议审议通过,并且尽快实施,让老百姓早日享受到减税后的成果。

此次税改的亮点不只是拟将基本减除费用标准上调,将工资、薪金、劳务报酬等收入综合计税,首次引入专项附加扣除概念都引起了社会广泛关注。

所谓专项附加扣除,是指在计算综合所得应纳税额时,除了基本减除费用标准和“三险一金”等专项扣除外,还允许额外扣除的项目。我国推行综合与分类相结合的个人所得税制实施初期,专项附加扣除主要包括上述五项与人民群众生活密切相关的内容。

专项附加扣除项目到底怎么操作?

那么,专项附加扣除项目到底怎么操作?据人民日报报道,多位与会人员表达了高度关切。徐绍史表示,专项附加扣除的范围、标准和实施方案由国务院确定,还要报全国人大常委会备案,时间很紧迫。希望抓紧时间早点制定方案,听取各方意见之后,报全国人大常委会备案,以便于个税法从明年1月1日开始能够顺利地实施。宋琨委员说,税前专项附加扣除项目的数额怎么掌握?如果这个问题不明确的话,这部法可能会打折扣。

对于如何操作,郭雷委员建议,最好能考虑我国现阶段发展不平衡不充分的社会主要矛盾,根据不同地区生活水平、抚养赡养水平、居住城市水平,制定相应的标准,并且明确路径和条件。

分组审议中,还有委员建议对附加扣除项目进行“定额扣除”。

杨震委员拿子女教育专项扣除举例说,“不问家庭具体的收入,只要有一个子女在教育阶段,就按一个定额进行扣除,操作起来比较简单,也避免钻空子、钻漏洞。”他还建议,“父母由子女赡养的,也可以按照一定的定额来处理。如果是几个子女共同赡养的话,就进行分摊。操作简单,公平性也得以保证。”

与会人员在对专项附加抵扣项目增加赡养老人支出表示热烈欢迎的同时,还提出建议,未来能够将以家庭为计税单位作为改革方向。

包信和委员说,从当前条件看,以家庭为单位计税操作还比较困难,但从长远看,建议逐步实现从个人计税到家庭计税,这是方向。

列席会议的全国人大代表颜宝玲说,很多发达的国家和地区包括香港地区都采用了夫妻联合申报或者家庭申报的征收方式,建议大陆的个人所得税逐步过渡到以夫妻和家庭为交税的单位。

个税起征点上调后,每月你能省多少钱?

这是个税法自1980年出台以来第七次大修,也将迎来一次根本性变革。个税起征点由每月3500元提高至每月5000元(每年6万元);

首次增加子女教育支出、继续教育支出、大病医疗支出、住房贷款利息和住房租金等专项附加扣除;

此外,为堵塞税收漏洞,个税法修正案草案拟首次增加反避税条款,针对个人不按独立交易原则转让财产、在境外避税地避税、实施不合理商业安排获取不当税收利益等避税行为,赋予税务机关按合理方法进行纳税调整的权力。

起征点每年6万元 个税其实不是那么简单。此次个税法修改,拟将综合所得基本减除费用标准提高到5000元/月(6万元/年)。纳入计算的应纳税所得额,是以每一纳税年度的收入额减除费用6万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额。

这传递出我国个人所得税制的一个重要变化:今后缴纳个税,绝不是只盯着每年6万元起征点那么简单,还要减去“三险一金”专项扣除、个人购买商业健康险等费用扣除,以及子女教育、继续教育支出、大病医疗支出、住房贷款利息和住房租金等专项附加扣除。

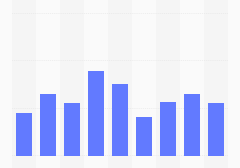

再加上税率调整,一揽子政策带来的减税力度超过以往。我国现行工资、薪金所得税率实行3%到45%的7级超额累进税率。改革后,虽然仍是7级税率,但部分税率的级距得以优化调整,在一系列举措降低应纳税额基础上,释放出为纳税人进一步减税信号。

(7级税率)

草案拟扩大3%、10%、20%三档低税率的级距:

3%税率级距扩大一倍,现行税率为10%的部分所得的税率降为3%;

大幅扩大10%税率的级距,现行税率为20%的所得,以及现行税率为25%的部分所得的税率降为10%;

现行税率为25%的部分所得的税率降为20%;

相应缩小25%税率的级距,30%、35%、45%三档较高税率的级距不变。

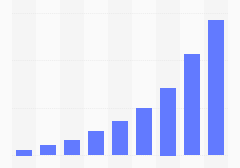

将基本减除费用标准的提高与税率结构优化调整联动考虑,粗略测算发现不同群体税负变化不同:

月收入5000元以下(不考虑“三险一金”和专项附加扣除因素)的纳税人将不需要缴纳个税,税负降幅为100%;

月收入5000元至20000元的纳税人,税负降幅在50%以上;

月收入20000至80000元的纳税人,税负降幅在10%至50%之间;

月收入80000元以上的纳税人税负降幅在10%以内。

以月入1万元、2万元和5万元者为例,在考虑“三险一金”扣除(假定“三险一金”扣除2000元)基础上大概算了笔账:

月入1万元者,现有税制下需缴纳345元个税;改革后个税为90元,降幅超过70%;

月入2万元者,现有税制下需缴纳2620元个税;改革后个税为1190元,降幅超过50%;

月入5万元者,现有税制下需缴纳10595元个税;改革后个税为8490元,降幅约20%;

如果加上下一步出台的专项附加扣除,税负还会继续下降,如月入1万元者有可能免缴或仅缴纳少量个税。

值得关注的是,草案还调整了经营所得各档税率级距,其中最高档35%税率的级距下限从10万元提高至50万元。、

受益群体都有谁?

据了解,新个税实行之后,中等以下收入人群成为重点减税群体,个体商户、个人独资合伙企业等。

国家税务总局税收科学研究所所长李万甫表示,收入越低的纳税人减税幅度越大,收入越高的纳税人减税幅度越小。

中国社科院财经战略研究院税收研究室主任张斌也表示,年度内收入不均的纳税人可通过年度汇算清缴,按年实际收入确定税率档次并申请退税,年终奖税负较高问题也会随之解决。