出新招、出硬招、出实招 光大银行做细做实做精金融“五篇大文章”

2023年10月召开的中央金融工作会议对推进金融高质量发展作出重要部署,首次提出要做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章。2024年3月全国两会,“五篇大文章”被正式写入政府工作报告,作为全年重点任务大力推进。

作为中管金融企业,光大银行坚守金融工作的政治性、人民性,积极服务“国之大者”,以高质量发展为引领,聚焦“五篇大文章”,举全行之力出新招、出硬招、出实招,做细做实做精“五篇大文章”,促进金融高质量发展。

科技与金融“双向奔赴”,助力加快新质生产力发展

光大银行聚焦主责主业,倾力支持科技创新,推出《中国光大银行科技金融工作方案(2024年版)》,以更大力度创新、丰富金融支持工具,同时健全配套金融服务政策,打造“商行+投行+私行”服务新模式。

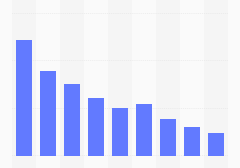

为给科技型企业提供更为精准、优质、高效的综合金融服务,光大银行加快建设“1+16+100”的科技金融专业化、专营化组织体系。即在科技金融领导机制的整体统筹下,设立16家服务科技型企业重点分行,精选100家科技金融特色支行和直营团队服务科技型企业。截至2023年末,光大银行科技型企业贷款较上年末增长898亿元,增幅50.6%;“专精特新”企业贷款较上年末增长243亿元,增幅44.2%;战略性新兴产业贷款较上年末增长705亿元,增幅46.7%。

同时,光大银行加快产品创新,建立适应科技型企业特点的授信流程和信用评价模型。光大银行天津分行在了解天津市新天钢冷轧薄板有限公司的融资需求后,利用新型评级模型,仅在三天内为企业批复综合授信1亿元,首批投放流动资金贷款7000万元,同时为企业申请了“优质市场主体”优惠利率,通过差异化信贷支持政策降低企业融资成本。

自上而下逐“绿”前行 护航绿色低碳转型

光大银行作为最早在绿色金融领域发力的银行之一,在2021年就将绿色低碳发展嵌入自身发展战略,逐步形成了科学高效的绿色金融管理体系。2024年,光大银行制定《中国光大银行绿色金融工作方案》,着力打造分层分级分群的“绿色金融+”综合服务体系,将建设“绿色光大”融入全行发展战略,切实搭建起发展绿色金融的四梁八柱。

在制度建设上,2022年光大银行积极响应监管政策要求,从自身实际出发,制定了《中国光大银行绿色金融工作管理办法(试行)》《中国光大银行推进碳达峰碳中和及绿色金融工作中期行动方案(2022-2025)》。从组织架构、政策制度及融资流程管理等方面明确了开展绿色金融的工作要求,确立了该行绿色金融业务的中期发展目标。

在产品供给上,光大银行一方面针对所在区域的绿色发展要求,设置绿色金融专项信贷、绿色票据等产品,持续加大对绿色经济的支持。比如,光大银行银川分行瞄准当地的绿色畜牧业及乡村振兴产业,为宁夏农垦集团有限公司发行5亿元绿色乡村振兴票据。另一方面为满足企业低碳转型的多元融资需求,光大银行还推出“碳易通场景金融”模式、碳排放权质押贷款、林权抵押贷款等创新信贷产品。

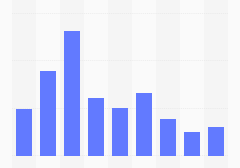

在顶层设计、制度建设、产品供给的协力推动下,光大银行绿色金融发展成绩斐然。截至2023年末,光大银行绿色贷款余额3,137.62 亿元,比上年末增长57.44%,其中,清洁能源产业贷款629.45亿元,比上年末增长102.02%,高于全行贷款平均增速。积极承销绿色债券,支持环保低碳企业直接融资,助力14 家市场主体发行21笔绿色债券,累计承销81.28亿元,撬动企业369.60亿元直接融资,投向新能源汽车、清洁能源发电、绿色畜牧业等领域。2023年光大银行还被明晟ESG评级为A级,并成为首批ISSB支持机构。

一视同仁“贷”动小微企业 促进实现共同富裕

光大银行积极贯彻党中央决策部署,认真落实监管要求,聚焦普惠金融的薄弱环节,强化“敢贷愿贷能贷会贷”机制,对小微企业金融需求“一视同仁”,精准发力,在实践中成功蹚出一条可复制的特色金融服务模式,成为政银企合作推动产业发展的典范。

针对农户用资急、用资频、周期活、距离远等难点,光大银行合肥分行联合安徽荃银高科种业股份有限公司推出“皖美光大种业贷”。该产品为无抵押、纯信用的线上贷款,农户根据自身农业生产需求,足不出户即可申请最高50万元的信用贷款。同时,为了控制资金风险,这些款项直接受托支付至荃银在光大银行合肥分行的对公账户。

光大银行普惠贷款规模持续扩大,有效提升了金融服务的覆盖率、可能性。截至2023年年末,光大银行普惠型小微企业比上年末增长738亿元,增幅24.2%;涉农贷款较上年末增长355亿元,增幅8.6%;民营企业贷款较上年末增长999亿元,增幅14.3%。

制定特色“12345”工程 护航居民养老生活

为了将养老金融打造成长期性、战略性业务,并为养老群体提供全方位、广覆盖、便捷式的养老金融综合服务,光大银行紧锣密鼓制定了《中国光大银行养老金融工作方案》。该方案从养老客户的幸福感和获得感入手,打造富有“光大特色”的养老金融“12345”工程,其中,“3”指深耕养老金金融、养老服务金融、养老产业金融三大业务。

从客户最关心的养老服务金融业务来看,光大银行持续深化产品供给,打造“个人养老金产品”和“大养老金融产品”两大货架,满足不同客群安全稳健的配置需求;强化线上服务体验,完善手机银行老年人专属“简爱版”及云缴费APP关爱模式,打造手机银行“养老金融”专区,优化“光银岁月”老年客户电话服务专线……

截至2023年末,光大银行持续丰富个人养老金保险、基金及商业养老金产品等两大养老货架,升级颐享阳光养老专区,线上养老专区服务客户147万户;养老金托管规模比上年末增长19.60%。

以客户为中心 建立光大特色数字金融发展模式

光大银行强化科技赋能,通过互联网、信息技术、人工智能、数据挖掘等手段,提供与传统金融服务业态相结合的数字金融服务,实现“信息多跑路,群众少跑腿”,持续强化数字场景建设,助力培育发展新业态,打造具有光大特色的数字服务生态圈,推动实体经济高质量发展。

在用户体验方面,光大银行加快手机银行版本、功能升级与流程、体验优化,打造零售客户线上服务主阵地。推出手机银行“私行版”“简爱版”,打造“养老金融服务专区”“个人养老金专区”,提供高水准养老金融服务,拓展特色化“金融+生活”服务领域,打造“市民专区”。2023年光大银行APP完成11.0版本升级,持续丰富金融产品种类、优化操作流程。截至2023年年末,光大银行手机银行注册用户达6191.57 万户,月活客户2712.85万户,比上年末增长17.81%

在推进企业数字化服务方面,光大银行积极提升企业综合服务质效,助力企业数字化转型,服务实体经济。截至2023年末,企业网银对公客户数近90万,企业手机银行对公客户数突破22万,电子替代率97.7%,减费让利金额达1.9亿元。

新时代新征程,光大银行将认真落实中央金融工作会议精神,坚持稳中求进、以进促稳,持续做细做实做精金融“五篇大文章”,坚定不移走好中国特色金融发展之路,以高质量发展助力强国建设、民族复兴。