监管函回复“剧透”全年利润,康隆达锂业子公司2023年业绩承诺未达标

一开始,各方对康隆达的业绩增长抱有极大期望,这从其子公司天成锂业作出的业绩承诺等方面便可看出。

不过,受到去年行业景气度大幅变化的影响,康隆达的原有计划被彻底打乱。

据业绩预告,公司预计2023年净利润为亏损0.92亿元至1.35亿元,其中亏损金额较大的项目来自于天成锂业的商誉减值准备,该笔金额便达到了0.7亿元至0.8亿元。针对该笔商誉减值,上交所于近期下发了监管工作函。

2月28日,康隆达就上述工作函发布回复公告,公司旗下天成锂业、协成锂业2023年的经营数据得以提前剧透,两家公司合计亏损1.5亿元左右。

天成锂业已转代工

先说天成锂业,该公司主营业务为硫酸锂溶液提炼,后经过康隆达的两次收购,成为其控股子公司。

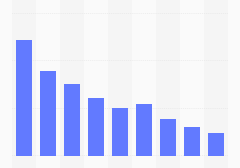

在去年锂电市场发生重大变化的背景下,碳酸锂价格大幅下跌,下游采购需求减弱且多处于观望状态,同时锂精矿等原料价格下跌速度滞后于产品价格下跌速度,相关企业毛利率明显走低。

“基于市场处于剧烈波动且下行的情况下,考虑到控制原料采购成本,天成锂业下半年多从事代加工业务,自产自销业务量较之代加工业务量相对较低,且下半年代加工业务中含锂原材料品位较低,致使天成锂业代加工业务生产成本大幅提高。”康隆达称。

相关数据显示,2023年天成锂业的锂盐产品类毛利率由2022年的40.43%降至5.11%,锂盐加工类毛利率则由77.11%降至5.11%。

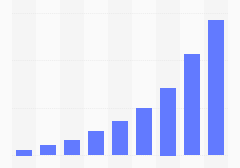

受此影响,天成锂业净利润锐减80%,至0.55亿元。

参照其他已经发布业绩预告的锂行业上市公司数据,以上降幅与行业平均数相仿。据本报2月初统计,按照较乐观的业绩预告上限计,14家锂行业样本公司2023年利润降幅平均数、中位数均超过83%。

相比之下,2022年初成立的另一家子公司协成锂业,2022年年底才进行投产,受到配方及设备原因产品杂质较多、在手订单较少,以及去年碳酸锂价格持续下跌等因素影响,公司毛利率持续为负值。

数据显示,协成锂业收入占比最大锂盐产品成本大于营收,全年亏损在2.02亿元左右。

至此,天成锂业、协成锂业两家公司去年净利润合计亏损在1.5亿元左右,进而对原本利润规模就不算大的康隆达业绩构成拖累。

叠加前述上市公司准备计提的近亿元商誉,康隆达去年由盈转亏。

业绩承诺、考核均未达标

康隆达,成立已经超过20年,公司是国内劳动防护手套行业中产品种类最多、最全的企业之一。

2021年,公司开始逐步介入到锂电赛道。2022年,公司两次开展对天成锂业17.67%股权收购,并实现对其控股和并表。

“目前主营业务收入虽有稳步增长态势,但增长速度相对缓慢,综合毛利率主要依靠持续地推动产销品种结构的不断改善,要实现大的突破相对困难,正遭遇发展瓶颈。”康隆达彼时指出。

对于上述收购,当时还曾经引起多家卖方机构的密集关注,部分卖方更是认为“有望成为公司第一大业绩增长来源。”

康隆达同样抱有极大的希望,将天成锂业视为“实现双轮驱动和产业转型升级”的重要一步,这从随后公司的一系列动作便可看出。

或许是受到当时不断飙升的锂价影响,彼时天成锂业的股权出售方作出业绩承诺,“2022年、2023年和2024年,天成锂业扣除非经常性损益后归属于母公司股东的税后净利润,分别不低于18000万元、20000万元、21000万元。”

双方还约定,如利润承诺期限内,天成锂业实际实现净利润总额达到承诺净利润总额的85%,可视为保证人完成业绩承诺,保证人不需要进行业绩补偿。

即便如此,从上述监管函回复剧透的业绩来看,天成锂业去年0.55亿元的净利润,距年度业绩承诺值相差甚远。

截至2023年末,天成锂业累计净利润约3.4亿元,若要达到上述承诺利润总额85%的及格线,今年该公司至少需要1.61亿元以上的盈利。

还需要指出的是,康隆达在宣布收购上述天成锂业股权后不久,还抛出了一份覆盖102人的限制性股票和股票期权激励计划。

该激励计划同样设计有业绩考核,具体要求为上市公司2022年净利润不低于1.86亿元、2023年净利润不低于3亿元。

而考虑到上述公司去年预亏0.92亿元至1.35亿元的成绩,激励计划的考核同样也无法完成。

显然,对于2023年行业景气度的快速变化,包括康隆达的高管、天成锂业的原股东在内的各利益方并没有做好准备。