AI算力硬件需求激增,沪电股份2023年Q4业绩超预期

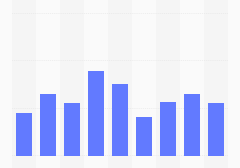

2月1日晚间,沪电股份(002463.SZ)发布业绩快报,2023年实现营收89.38亿元,同比增长7.23%,归母净利润15.13亿元,同比增长11.09%。

按此推算,沪电股份2023年Q4实现营收28.55亿元,同比增长11%,归母净利润5.61亿元,同比增加27.5%。

业内人士认为,沪电股份2023年Q4业绩略超预期,主要受益于AI等算力PCB需求逐步兑现,其优势产品高多层PCB需求旺盛。而在下一代超高算力芯片驱动下,高附加值高多层PCB将进一步提升沪电股份的盈利水平。

“中长期来看,数据中心升级扩容是确定性比较高的大趋势,高多层PCB在价值量方面属于数据中心里的中高级产品,我们(沪电股份)在这块属于全球第一梯队。但高多层PCB是一个被动元器件,短期内需求会受多种因素影响。”2月2日,21 世纪经济报道记者以投资者身份致电沪电股份证券部门,相关工作人员如此回复。

2 月 2 日 开盘,沪电股份先涨后跌,截至上午收盘,微跌0.10%,报20.51元/股。

AI硬件驱动PCB放量

沪电股份主业是生产制造印制电路板(Printed Circuit Board,简称“PCB”)产品,PCB是组装电子零件用的基板,以通信通讯设备、数据中心基础设施、汽车电子为核心应用领域。

随着全球通用人工智能技术加速演进,人工智能训练和推理需求正在持续扩大,拉动AI服务器和HPC相关PCB产品强劲成长。

Dell'Oro预测,到2027年,近一半的数据中心交换机端口将由400Gbps及更高的速度驱动,同时预计到2025年,800Gbps将超过400Gbps。

2023年6月,沪电股份在互动平台称,在高阶数据中心交换机领域,其应用于Pre800G(基于56Gbps速率,25.6T芯片)的产品已批量生产,应用于800G(基于112Gbps速率,51.2T芯片)的产品已实现小批量的交付。

在2月1日的业绩快报中,沪电股份表示2023年受益于高速运算服务器、人工智能等新兴计算场景对高多层PCB的结构性需求,其PCB业务实现营业收入约85.72亿元,同比增长约8.09%;同时随着PCB业务产品结构的进一步优化,其PCB业务毛利率提升至约32.46%,同比增加约0.74个百分点。

算力服务器迭代升级商机

在AI服务器领域,英伟达相继发布AI芯片H100、H200,而2024年还将发布基于Blackwell架构的B100。天风证券认为,算力服务器持续迭代升级,AI服务器对芯片性能及传输速率要求更高,通常需使用高端的GPU显卡以及更高的PCIe标准,整体PCB价值量有望持续提升。

华西证券表示,AI算力硬件已逐步进入业绩兑现阶段,沪电股份2023年Q4净利润率提升至19.65%的多年来最高值,说明其高盈利水平AI服务器、交换机PCB占比逐步提升。同时,受H100、B100等算力芯片驱动,光信号传输速率需求激增,2024年或将为800G交换机上量元年,高附加值高多层板将进一步提升其盈利中枢。

公开资料显示,2023年,沪电股份通过了重要的国外互联网公司对数据中心服务器和AI服务器的产品认证,并已批量供货。

同时,沪电股份表示,由于海外客户更加关注并加强地缘供应链风险分散战略的实施,多区域分散风险运营能力或将逐步成为行业未来成长的关键,2023年其加速了泰国生产基地建设进程,预期在2024年Q4实现量产。