“协作机器人第一股”节卡股份闯关IPO:行业过剩下的产能扩张”悖论“

作为机器人头部企业和IPO代表企业,节卡机器人的上市前景尤为受到行业关注。

1月中旬,节卡机器人股份有限公司(以下简称“节卡股份”)更新了首轮问询回复的财务指标更新版,继续推进IPO进程。而这则常规的IPO材料更新,进一步彰显了机器人行业2023年进一步加剧的竞争压力。

从更新内容来看,节卡股份2023年上半年“并不意外”地由盈转亏,同时毛利率降至历史新低。更多信息则透露,公司2023年以来采购规模有限,产品去库存尚有压力。

面对当前上市审核注重IPO企业行业格局,避免企业通过IPO融资加剧行业竞争格局的背景,节卡股份在后续的问询中,还需证明其技术能力的独到之处。

由盈转亏

资料显示,节卡股份IPO于2023年5月9日获得交易所受理。根据招股信息,节卡股份计划募集资金7.5亿元,拟投入年产5万套智能机器人项目、研发中心建设项目和补充流动资金。

从细分行业来看,节卡股份主要聚焦协作机器人领域,被用于汽车、电子,新能源等工厂的自动化生产线中。由于存在较高的灵活自由度和采用更为柔性控制系统,协作机器人易被灵活适用于与人协作或独立工作的各类场景。

事实上,包括美的集团(000333.SH)并表的库卡机器人,独立上市的新松机器人(300024.SZ)等部分机器人上市公司都有协作机器人业务。但也因节卡股份专注做强协作机器人这一领域,公司被称为“协作机器人”第一股。

不过,“协作机器人第一股”的日子并不好过。

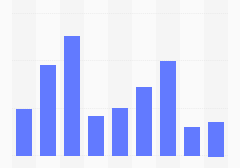

更新问询回复显示,2020年至2022年及2023年上半年,节卡股份归属股东净利润分别为-2395.78万元、-723.31万元、573.57 万元及-1105.49万元;扣非归母净利为-2612.91万元、-1846.38万元、4.40万元及-1233.07万元,整体由盈转亏。

利润率方面,报告期内节其综合毛利率为50.31% 、49.39% 、50.23% 及47.61%,其中,整机业务毛利率分别为 52.49%、57.32%、56.72%及52.85%,两项均创下新低。

毛利率的下降并不令人感到意外。多名行业人士曾向记者反映,机器人行业2023年价格竞争已经演化至“打无可打”的境地。除价格争夺,机器人企业还通过向下游提供部分或完整生产解决方案,代理产品模具建模等“增值服务”来加大获客单价和规模。

扩张去库存同步进行

另一方面,节卡公司的去库存情况也值得关注。

数据显示,节卡股份的报告期产销率分别从前三年的55.26%、78.96%、78.44%一跃增至131.61%。而高产销率在行业景气度有限的情况下,通常被视为明显的去库存举措。

采购数据也显示公司存在部分去库存端倪。

节卡股份2023年上半年向两家重要谐波减速器企业采购合计仅945.95万元,而在2022年全年,公司谐波减速器采购数字为3741.38万元。

需要指出的是,谐波减速器为协作机器人的固定零件,与协作机器人主机的产销有强线性相关性。2023年上半年数据虽然与2022年全年数据难以类比,但考虑节卡股份2020年至2022年谐波减速器采购数据一直维持快速增长,不足千万的半年采购仍值得关注。

联系行业来看,节卡的去库存举措显得并不意外。

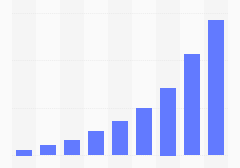

高工机器人去年发布的蓝皮书显示,2022年协作机器人销量因公共卫生事件导致商用科研领域需求下降,销量同比下降约9.7%。同时3C行业需求疲软的影响将延续至2023年。展望未来,高工机器人认为,未来协作机器人行业将进入平稳增长期,预计至2026年,中国协作机器人销量将接近10万台,市场规模将超过60亿元。

而在IPO问询中,交易所注册审核人员曾以“目前协作机器人企业处于冲规模抢占市场份额时期,同质化竞争严重,厂商们纷纷采取价格战方式;ABB 等工业机器人巨头已进入协作机器人领域”等缘由,要求节卡股份解释未来行业趋势和公司前景。

对此,节卡股份指出,公司目前在国内的市场占有率接近 20%,已经建立起良好的品牌知名度。且相比于竞争对手,公司整机产品目前更加集中应用于工况较为复杂多样的工业领域,2022 年工业领域整机收入占整机业务总体收入的比例在90%以上,下游客户的分布与协作机器人主要应用领域高度契合等。

值得注意的是,去年9月15日,证监会在回应IPO关切时指出,IPO企业涉及的产能过剩、周期性强及天花板低的行业企业,审核实践中,证监会、交易所充分关注行业发展趋势以及发行人自身情况,根据产业政策、发行条件、板块定位严格审核把关。

仍有想像空间

有业内人士告诉记者,机器人的产业技术门槛集中于上游伺服电机、减速器、控制器等技术驱动型企业。近年以来,许多国内企业进入机器人行业,但只是在做简单的采购和组装,对技术的要求并不高。

而此类企业进入市场后,只是一味进行价格竞争,因此对国内机器人价格生态造成了一定的破坏。

与此同时,行业在整体毛利下行的情况下,机器人行业的头尾分化也愈发明显。

在机器人的制造业客户中,全球头部的新能源、汽车、3C电子等企业对生产线可靠性要求极高,验证周期较长,因此头部高端机器人的份额相对固定,份额不会轻易因价格被侵蚀;但新进机器人企业无法短期向高端市场渗透,无奈转而加大对中低端市场的摄取,从而致使价格竞争在中低端市场异常激烈。

“这些年许多新的机器人公司进入了行业,如果这些企业无法有稳定客源,或没有自己的独到控制技术,大部分机器人厂都会在洗牌中被淘汰出局。”一位机器人行业高管近日向记者坦承。

不过,与其他种类的广义机器人相比,协作机器人却有更为广袤的畅想空间。

与传统大型工业机器人相比,协作机器人更似“人类臂膀”。协作机器人的操作精度高,循环次数高,但有效负载相比大型工业机器人偏小。同时,由于被要求能同时与自然人一起合作,协作机器人往往具备更敏感的传感系统和更严苛的安全系统,因此技术门槛更高。

而由于协作机器人的泛用性,近年以来该类机型成为很多专用机器人的替代品,成为许多智能化工厂迭代的新选择。

在AI大红大紫的近两年中,协作机器人因其柔性和自由度,也一度与智能化的线下消费场景、如做咖啡、煮面机等更为“性感”的场景联系在一起。

与其他种类的商用机器人相比,协作机器人也有更多故事可讲。

对此,前述行业高管告诉记者:“协作近年在机器人市场很火,但即便协作机器人多专多能,用途广泛,也许还要提高智能化程度,并要找到最符合自己定位的细分场景。”