全球车市萎靡叠加竞争力下降,汽车供应商巨头集体过冬

1月19日,常年稳居全球汽车零部件供应商头把交椅的博世集团,宣布在2026年之前裁员1200人,其中950人的裁员份额定在德国本土。

较为出乎外界意料的是,以火花塞起家的博世并未将裁员重点聚焦于传统的内燃机领域,反而是负责研发自动驾驶软件的跨域计算解决方案业务(Cross-Domain-Computing Solutions)成为了裁员重灾区。该业务目前全球范围内员工共有20000人。根据目前博世公布的信息,裁员主要集中区域包括斯图加特市内两个最大的研发基地Leonberg和Renningen。

这也是博世短短2个月内第二次宣布裁员。去年12月12日,博世宣布将于2025年底之前在驱动业务削减包括研发、销售和管理在内的1500个工作岗位。

由于博世目前的劳资协议禁止2027年之前施行任何裁员举措,此轮裁员计划将主要通过提前退休、冻结招新、缩减现有员工工作时间等软性措施实现。

无独有偶,过去十年内迅速扩张的采埃孚也被曝出计划大规模裁员。

虽然采埃孚官方并未公布具体的裁员计划,但根据采埃孚工会总代表Achim Dietrich 1月17日的透露,该公司管理层正计划在未来六年内在德国裁员12000人,相当于德国所有员工数量的四分之一。此外,包括盖尔森基兴和Eitorf在内的两座工厂也计划在数年内被关停。

采埃孚人事董事Lea Corzilius已明确拒绝对相关数字发表评论,但表示通过员工正常流动、退休序列、停止续签有限合同、缩短员工工作时间等措施理论上甚至可以完成18000人的裁员效果。采埃孚工会方面则认为董事会正在计划通过向低生产和人力成本国家转移管理职能,并在1月17日当天于采埃孚总部腓特烈港Friedrichshafen组织了3000人的游行示威活动。

同样在1月18日,另一家汽车供应商巨头法国法雷奥也向媒体确认,该公司将在全球范围内裁员1150人,其中235个被裁工作岗位位于法国,共计735个被裁岗位位于欧洲。此外,法雷奥还计划将混动部门和电动汽车部门进行合并。

去年11月14日,过去数年内已拆分驱动业务单元的大陆集团同样宣布了规模巨大的裁员计划。大陆集团汽车业务负责人Philipp von Hirschheydt当天在内部会议上确认,该业务需要裁员5500人,相当于汽车业务近10万员工总数的5.5%。

Philipp von Hirschheydt表示,大陆集团汽车业务需要在2025年之前实现每年4亿欧元的成本削减目标。除裁员措施之外,汽车业务下细分的六大业务领域之一的Smart Mobility也将被彻底解散。

竞争力下降

汽车供应商巨头们近期密集的裁员决定中,无一例外地都将竞争力的丧失列为裁员的主要原因。

电动化转型过程中的巨大前期投入、相较于传统内燃机业务盈利能力极低的电动汽车业务、全球车市不景气造成的整车企业订单数量减少等一系列负面因素都使得供应商巨头们如履薄冰。

博世董事会主席Stefan Hartung就表示:“2024年将比预期的更加困难,2025年可能会更困难。”大陆集团汽车业务负责人Philipp von Hirschheydt也在内部会议中提及“相比于竞争对手,我们正在丧失竞争力,简化结构和减少功能对于我们成功的未来至关重要。”而法雷奥则在公告中提到“希望通过建立一个更加敏捷、连贯和完整的组织来增强竞争力”。

不过,笼统的“竞争力问题”,显然无法说服面临着丢饭碗危机的员工队伍,尤其是裁员反而发生在各大供应商连年交出漂亮财务报表的当口,这些成本削减方案的必要性不被理解并不令人感到意外。

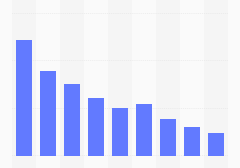

2022年博世整个集团实现的营收就高达882亿欧元,连续三年保持上涨且超越了2019年疫情前的营收水平,创下历史纪录。虽然2023年的财务数据仍未公布,但博世董事会主席Stefan Hartung首次喊出了营收超过1000亿欧元大关的口号。

近年来迅速扩张的采埃孚则在2022年录得汽车业务营收达438亿欧元、同比增长14%的漂亮数据;2023年上半年汽车业务营收再次同比增长10%、达233亿欧元。

法雷奥2023年上半年更是交出了营收同比大涨19%、达112亿欧元的数据,该公司预计2023年全年营收将达到220亿至230亿欧元。值得一提的是,目前法雷奥公布的最新的2023年三季度财报显示,该公司最引人注目的ADAS部门和驾驶辅助设备部门也在三季度分别录得了11%和8%的销售增长。

即便是负面新闻最多的大陆集团,2023年前三季度309亿欧元的营收也取得了同比6.4%的增长。

此次在采埃孚总部腓特烈港闹出社会事件的采埃孚工会就指责,该公司的裁员以及试图将各种职能转移至低人力成本国家的举措只是为了进一步削减成本,尤其是将管理职能外包至德国以外就是玩火行为,迟早会碰壁。

采埃孚工会矛头所指的,便是以首席执行官Holger Klein、人事董事Lea Corzilius和战略主管Graciana Petersen为代表的高管团队。该三位高管在加入采埃孚之前都曾任职于咨询机构麦肯锡,此次采埃孚推行的大规模裁员计划也正是由外聘的麦肯锡团队负责落地实施的。

虽然通过咨询公司为代表的外部势力来进行内部施压是大企业的惯用手段,但主要核心高管团队都由外部咨询公司空降确实在传统汽车供应商内部并不常见。采埃孚工会总代表Achim Dietrich就质疑道:“我们想知道现在采埃孚是不是直接由麦肯锡在管理?”

在管理层看来,年年增长且创新高的营收难以掩盖的关键问题在于,供应商们的营业利润率十分稀薄,过低的利润率不仅导致了公司股价的常年萎靡进而导致股东无法获益,而且利润空间的缺少也使得企业未来的投资余量十分有限。

利润优先

过去三年以来,包括大众、奔驰、宝马、Stellantis在内的诸多国际车企都先后宣布改变疫情之前扩大销量、占据市场优先的战略,并将努力提高盈利能力视为中期目标。

利润先于销量的新战略,不仅导致过去数年内数家车企裁员的负面新闻频频曝光,更是使得奔驰A级、B级为代表的经典车型彻底退出历史舞台。对于以服务大众为自我定位的大众集团来说,利润至上带来的更大负面影响则是该集团不得不彻底抛弃了前任首席执行官迪斯留下的数字化规划,同时利润的压力也逼迫大众数次延后低价电动车型ID.2的进度,这无疑为大众集团的电动化和数字化转型蒙上了阴影。

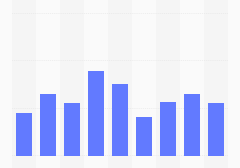

值得一提的是,成功逆转盈利能力的诸家车企股市表现依然十分糟糕。除了Stellantis的股价从去年年初的14欧元涨至19欧元之外,德企三巨头的股价全部跑输大盘且仍处于下跌通道中。

如今,利润优先的潮流终于从整车企业刮向了产业链上游。

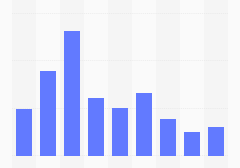

采埃孚人事董事Lea Corzilius就表示,去年上半年4.5%的营业利润和1%的净回报率太低,无法承担未来的投资。

博世董事会主席Stefan Hartung也认为,如果想要实现动态增长,企业必须变得更快更灵活。5%的营业利润率是现实的,但并不足以确保动态增长。2022年博世集团的营业利润率仅为4.3%,Stefan Hartung希望在2025年将营业利润率提升至7%。

相比于营业利润率在4%上方的采埃孚和博世,法雷奥去年上半年的营业利润率仅为3.2%,而大陆集团的息税后利润甚至为负数。有大陆集团内部人士直言“集团在未来的自动驾驶和汽车软件业务领域已无法再依靠自身力量实现增长”。

大陆集团自动驾驶部门某项目经理在接受21世纪经济报道记者采访时也表示,集团研发投入与其他厂商横向比较其实并不少,但过于分散的职能、重复的工作导致了研发产出十分有限。

不过,根据该管理人士的透露,削减研发投入以实现降本以及裁员的举措并未得到内部员工的认可。在内部会议上,大陆集团的横向比较对象仅包括安波福、奥托立夫等规模较小的厂商以及善于成本管理的日本电装,而刻意排除了博世、采埃孚等竞争对手。

在盈利能力不足之外,一个与汽车行业转型大趋势直接挂钩的负面因素则是,供应商们如今事实上正在为过去数年内激进且过于乐观的电动化和智能化转型付出代价。

尤其是在跨域计算解决方案业务裁员1500人的博世,此前仍一度计划将软件开发人员数量从4.4万人增加至5万人。该计划的流产也反映在博世此次裁员公告中的“自动驾驶发展进度慢于预期”。

其实早在去年9月,博世就已经低调地宣布放弃对激光雷达的研发。彼时集团发言人表示,考虑到技术的复杂性和上市时间,不再对激光雷达传感器的硬件开发投入任何额外资源。而在此之前,随着激光雷达老牌厂商Ibeo申请破产,曾经为其投资1亿美元的采埃孚也宣布放弃对激光雷达的投入。

对于博世而言,过于乐观的预期还导致该公司承诺的对奔驰48V电池组的供应出现了延后,目前奔驰方面要求博世提供5亿欧元的赔偿。

至于曾经通过大量举债吃下天合集团实现扩张的采埃孚,在放弃激光雷达的同时还在去年12月圣诞节前宣布放弃了自动驾驶公交车Shuttle-Plan运维的项目,以实现每年1亿欧元的成本削减;而曾经的负债在全球大通胀背景下基础利率暴涨的关口更是为现金流带来压力。

采埃孚的最大股东齐柏林基金会就表示,自动驾驶最初的欣喜已经过去,公司将专注于提供驾驶辅助系统等汽车供应商的核心业务以回归本源。