无惧美联储降息预期降温,标普500指数时隔两年再创历史新高

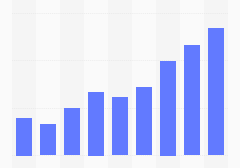

尽管美联储降息预期降温,但凭借科技股的亮眼表现,上周五标普500指数时隔两年刷新历史新高,道指也创下历史新高,纳指目前距离历史收盘新高仅相差约2%。

从一周表现来看,三大指数周线集体上涨,纳指累计涨2.26%,标普500指数累计涨1.17%,道指累计涨0.72%。

美股再创新高和人工智能热潮息息相关,典型的例子便是英伟达和AMD股价持续创新高。Northwestern Mutual Wealth Management首席投资组合经理Matt Stucky表示,AI领域的领军企业非常强劲地引领市场。

不过,也有人持谨慎观点。摩根大通资产管理公司首席全球策略师David Kelly指出,股市的环境相对较好,但不要指望今年会有太大的升势。标普500指数眼下再度创下历史新高的意义其实并不大,股市上涨动力已经减弱了。

美联储3月降息“泡汤”?

近期公布的一系列数据显示,美联储今年3月可能不会降息。

美国商务部数据显示,经季节性调整后,去年12月美国零售销售额环比增长0.6%,这一增幅不仅超过了经济学家预期的0.4%,也达到了去年11月0.3%增幅的两倍,这表明美国零售商在假日季表现稳健。

此外,美国1月密歇根大学消费者信心指数初值为78.8,创下2021年7月以来的最高水平。目前消费者信心已经比2022年6月的低点上升了近60%,可能会为经济提供一些积极的动力。消费者对通胀下降的信心也有所增强,继去年12月大幅下跌后,消费者对未来一年的通胀预期继续回落至2.9%,为2020年12月以来的最低水平,长期通胀预期小幅下降至2.8%。

在强劲消费的提振下,美国经济也保持了韧性。美联储褐皮书显示,最近几周,美国经济活动几乎没有变化,强劲的消费者支出支撑了美国经济,抵消了制造业等其他行业的疲软,企业对未来越来越乐观。许多地区的企业预计薪资压力将缓解,薪资涨幅将在明年进一步回落。

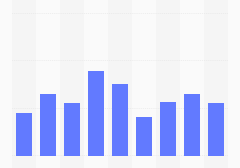

在一系列强劲的经济数据公布后,美联储官员对降息预期的持续打压终于见效,市场越来越怀疑美联储是否会在3月份降息。利率互换合约显示,美联储3月份降息的可能性一度跌破50%。

贝莱德全球基本固定收益策略主管Marilyn Watson表示,目前的数据还不足以让美联储在短期内放心降息,今年降息时间可能会比3月份晚一点。

官方的表态则更加谨慎,仍未透露今年降息时点,芝加哥联储主席古尔斯比表示,现在离3月会议还有一段时间,仍有数周的数据有待公布。他鼓励市场参与者以经济数据来评估利率路径,而不是以美联储官员的评论作为依据。

美联储最青睐通胀指标来袭

展望未来一周,投资者将迎来一系列重磅经济数据和事件考验,中国将公布一年期、五年期贷款市场报价利率,日本央行、加拿大央行、挪威央行、土耳其央行、南非央行、欧洲央行将组团公布利率决议,欧元区、英国、美国将公布1月制造业、服务业PMI,美国将公布去年第四季度GDP和核心PCE物价指数等经济数据。

作为G7央行最后的“鸽王”,日本央行1月23日将公布利率决议,央行行长植田和男将召开新闻发布会,市场普遍预计日本央行1月会继续维持负利率,未来几个月有望加息,但幅度不会很大。在近期日本股市强劲上涨的大背景下,需要警惕加息对股市的风险。不少分析师认为日股估值已经接近正常水平,而非去年春季时明显低估,市场需要警惕过热的可能性。

本周欧洲央行大概率将继续按兵不动。去年12月,欧洲央行连续二次维持利率水平不变,将主要再融资利率、存款便利利率、边际贷款利率维持在4.5%、4%、4.75%的高位,并明确表示不会进一步加息。上周欧洲央行公布的12月货币政策会议纪要显示,欧洲央行部分官员担忧过早放松政策可能影响抗通胀努力,因此偏向于将高利率再维持一段时间。此外,欧洲央行行长拉加德上周在达沃斯论坛上表示,激进降息押注无助于决策者遏制通胀,欧洲央行官员可能已经达成“在夏季降息”的共识。

美联储今年首次利率会议稍晚,将于1月30日至31日举行,市场普遍预计美联储将连续四次维持利率不变。美国商务部周五将公布去年12月美国核心PCE物价指数,这是美联储最青睐的通胀指标,对决策者具有重要参考意义。本周美国GDP数据也值得关注,亚特兰大联储的预测显示,美国去年四季度经济年化增长率有望达到2.4%,虽然低于去年三季度4.9%的增速,但强劲的消费者支出将继续推动经济发展。

财报方面,美股财报季逐渐进入高峰期,强生、宝洁、奈飞、德州仪器、阿斯麦、特斯拉、英特尔等公司本周将公布财报。

富兰克林股票团队基金经理Grant Bowers对21世纪经济报道记者表示,2023年,美国市场回报由科技“七巨头”主导,他们往往提供强劲现金流和竞争优势,而且业务与生成式人工智能相关。虽然“七巨头”仍可被视为市场翘楚,但领先大盘的势头较难持续。

在本月公布的美银基金经理调查中,受访者连续十个月将持有美股“七巨头”列为市场上最拥挤的交易。不少基金经理表示,这些股票大幅上涨使他们的价格与市场其他股票相比显得太过昂贵。“七巨头”的平均远期市盈率约为33倍,而标普500指数的整体远期市盈率约为19.6倍。

展望未来,Grant Bowers预计,2024年是市场广度扩大的一年,小盘、中盘和大盘股公司或许都将成为焦点。在大部分行业利润率改善和盈利增长反弹的推动下,2024年美国股市有望向好。