名品世家正式从新三板撤牌 已就赴港上市接触多家保荐机构

1月15日下午,新三板酒类流通股名品世家(835961.NQ)公告,根据《全国中小企业股份转让系统挂牌公司股票终止挂牌实施细则》的规定,全国中小企业股份转让系统有限责任公司(下称全国股转公司)决定自1月16日起终止其股票挂牌。

去年10月名品世家公告称,因公司战略发展需要,申请在新三板终止挂牌。其计划赴港上市,瞄准主板。21世纪经济报道记者了解到,目前名品世家已就赴港上市一事与多家港股IPO保荐人建立了联系。

名品世家为酒类流通领域经销商和服务商,营业收入主要来自酒类产品销售收入及酒类营销服务收入,其财报中列出的合作酒企包括茅台、五粮液、泸州老窖、国台酒、仁怀酱酒集团、天鹅庄等国内外知名白酒、葡萄酒酒企。

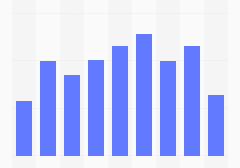

2020年至2022年,名品世家的营业收入分别为10.2亿元、13.4亿元、10.5亿元。2023年上半年,名品世家实现营业收入6.3亿元。2022年,名品世家的加盟店、合作店数量约1180余家。

由于酒类股在A股上市面临政策阻碍,2023年以来多家生产端、销售端的酒类企业提出或传出了赴港上市。其中珍酒李渡于2023年4月在港交所上市,成为首只港股白酒股。

而酒类流通环节的上市公司目前在A股和港股都较为少见。在A股仅有华致酒行于2019年在创业板上市,港股中最早一批上市的酒类流通股银基集团已于2023年末正式退市。除了名品世家,还有其他内地酒类流通企业也有赴港上市的打算。

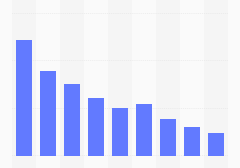

中国酒类流通市场规模超过万亿元,但当前格局还较为分散,根据西南证券的研报,目前还没有一家企业市场份额超过1%。其中,华致酒行2023年前三季度82.53亿元,正逐步接近百亿大关;酒仙集团前不久传出消息称,2023年营销规模突破100亿元(从表述来看非财报口径收入)。其他知名的酒类流通企业规模多在10亿元至50亿元之间。

“名品世家优势在于其单店盈利模式和体系运营模式,在供应链资源、品牌运营能力、渠道信任等方面具有一定基础。”武汉京魁科技董事长肖竹青对21世纪经济报道记者分析。

伴随着新三板正式撤牌,名品世家也将进入股份回购进程。按照去年的公告,名品世家承诺控股股东陈明辉将在终止挂牌之日起24个月内完成股份回购。回购对象需要在正式终止挂牌后1个月内提交申请。

截至去年6月底,名品世家的普通股股东为430人,无限售股份占比64.51%。而按照15日的公告,终止挂牌的异议股东共370名,异议股东为参加公司股东大会未投同意票及未参加股东大会的股东。

按照相关要求,如股票终止挂牌时公司股东人数超过200人,名品世家将进入全国股转公司设立的摘牌证券非公开电子化转让服务专区转让,并履行非上市公众公司治理、 信息披露等义务。