科大讯飞分拆讯飞医疗上市:三年亏近三亿仍被寄予厚望

人工智能企业科大讯飞(002230.SZ)实施分拆,十亿资产子公司或将打开独立融资渠道。

1月9日晚间,科大讯飞宣布拟分拆所属子公司讯飞医疗科技股份有限公司(下称“讯飞医疗”)至香港联交所主板上市。

讯飞医疗成立于2016年5月,基于国际领先的医学语义计算、文本理解、知识推理、数据挖掘等核心技术,打造人工智能医疗解决方案体系,主要业务包括智联网医疗平台、智医助理、智慧医院三部分。

1月10日,科大讯飞相关负责人对21世纪经济报道记者表示,早在2021年,科大讯飞就在筹划分拆讯飞医疗上市。

科大讯飞表示,分拆完成后,讯飞医疗可直接从香港资本市场获得股权或债务融资,以应对现有及未来业务扩张的资金需求,推动讯飞医疗加快产品和服务的开发迭代、灵活应对市场变化,抓住市场机遇来实现业务的快速增长。

那么,在科大讯飞未来的商业化路径中,医疗领域能否成为一个重要的变现渠道?

拆“子”上市

AI浪潮为各行各业带来变革机会,医疗行业正是其中之一。

智慧医疗业务是科大讯飞近年来重点布局的赛道之一。2021年8月3日,科大讯飞曾发布公告,拟分拆讯飞医疗上市。

据公告介绍,讯飞医疗能够依托算法模块及机器学习模型,服务于医学知识问答、复杂医学语言理解、专业医学文书生成、诊断治疗推荐、多轮交互及多模态交互等方面。

去年10月24日,科大讯飞董事长刘庆峰、研究院院长刘聪发布讯飞星火认知大模型V3.0,七大能力持续提升,整体超越ChatGPT,医疗领域超越GPT-4。星火3.0升级启发式对话、AI人设功能,能够打造更个性化的AI助手。其中,面向每个家庭,科大讯飞发布讯飞星火医疗大模型,打造每个人的AI健康助手。

当时,讯飞医疗总裁陶晓东提到,由于医疗的严肃性、敏感性、专业性等特殊性,医疗领域的大模型并不是简单的“从0到1”,需要深度融入医疗场景,契合临床的真实需求。

针对我国每年出院患者2.5亿人次、绝大部分患者出院即脱管的现实需求,陶晓东表示,基于2023年6月9日发布的讯飞星火认知大模型,诊后患者管理平台能力升级;10月24日,讯飞星火医疗大模型发布后,诊后患者管理平台能力进一步提升。

此外,智慧医疗行业也迎来政策端利好。2023年,国务院出台《关于进一步完善医疗卫生服务体系的意见》,提出要发展“互联网+医疗健康”,加快推进互联网、区块链、物联网、人工智能、云计算、大数据等在医疗卫生领域中的应用。

根据科大讯飞披露,截至2023年12月,“智医助理”在全国31个省份426个区县累计完成了7亿余次辅助诊断,质检出不合理处方5400余万次,经智医助理提醒后修正诊断的病历超133万份。

分则两利?

科大讯飞筹划分拆医疗子公司上市,以提升融资能力、盈利能力。

科大讯飞公告中提到,讯飞医疗正面临医疗人工智能行业的大发展机会,分拆讯飞医疗上市,借助资本市场的力量,有利于进一步提升讯飞医疗的盈利能力及综合竞争能力。

近年来,讯飞医疗的财务状况不容乐观。

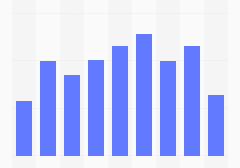

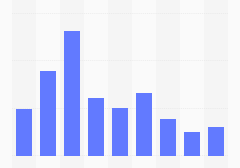

据分拆预案,讯飞医疗2020至2022年营收分别为3.21亿元、3.56亿元和4.94亿元,归母净利润分别为761.39万元、-7973.23万元、-2.04亿元,三年累计亏损金额近3亿元。

同时,讯飞医疗近几年的资产负债率较高,2020年至2022年资产负债率分别为78.27%、52.1%和63.58%。截至2022年底,讯飞医疗资产总额为10.36亿元。

另一边,科大讯飞自身的经营业绩表现也不容乐观。

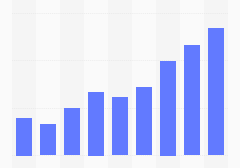

2023年前三季度,科大讯飞实现营收126.14亿元,同比跌0.37%;实现归母净利润为9936.21万元,同比跌76.36%。2022年,科大讯飞的营收为188.2亿元,同比增长2.77%;净利润为5.61亿元,同比下降63.94%。

对此,机构研报认为主要是由于公司在大模型等方面的投入使得利润端短期承压。

科大讯飞公告称,讯飞医疗分拆上市有助于其进一步拓宽融资渠道,进而提升上市公司整体融资效率,从而降低资产负债率。

而在科大讯飞的商业化路径之中,也将医疗领域视作重要的变现通道。

“我们讯飞内部的各种医疗、教育的服务都在进行。我认为到2024年,大模型给我们带来的商业收益就会出现非常明显的表现。”刘庆峰曾表示。

谈及我国人工智能企业商业化的现状与趋势,广发证券计算机首席分析师刘雪峰在接受21世纪经济报道记者采访时表示,目前商业变现仍处于早期的探索阶段。产业能否可持续发展的终究需要商业成功来驱动,而商业能否成功依赖于市场行为,即最终能经受商业用户的检验。