茶饮“巨无霸” 蜜雪冰城港股IPO估值猜想

21世纪经济报道记者 张赛男 上海报道

靴子落地,如坊间传闻一般,蜜雪冰城最终选择了赴港IPO。

1月2日,蜜雪冰城股份有限公司(简称“蜜雪冰城”)正式向港交所递交上市申请。同日,另一茶饮品牌古茗控股有限公司也提交了招股书。两家茶饮竞逐资本市场,更为此番IPO增加了看点。

2022年,蜜雪冰城曾寻求在A股深交所主板上市,但受政策环境变化影响,2023年下半年,业内就不断传出蜜雪冰城要转战港股上市的消息。

一年多时间过去了,从最新的招股书来看,仍能看到蜜雪冰城在快速扩张和发展。2022年全年以及2023年前九个月,蜜雪冰城分别实现营业收入136亿元、154亿元;截至2023年9月30日,门店数量超过36000家,其增速令人侧目。

按照最新的门店数和出杯量计,蜜雪冰城已经成为中国第一、全球第二的现制饮品企业。茶饮赛道内如此一个“庞然大物”登陆资本市场,最受关注的无疑是蜜雪冰城的估值。港股招股书并未披露其具体募资金额,结合此前A股IPO披露的数据以及最新公开信息,可管窥一二。

茶饮赛道“巨无霸”

在这个新茶饮品牌层出不穷的年代,蜜雪冰城称得上是一个独特的存在。与喜茶、奈雪的茶走高端路线不同,蜜雪冰城的底色是“低价”,并深耕其他品牌不愿涉足的下沉市场,甚至被消费者认为有些“土味”。

但就是这样一家从中原地带走出的小小茶饮店,通过20多年发展,成为现在拥有超过3万家门店的“巨无霸”品牌。

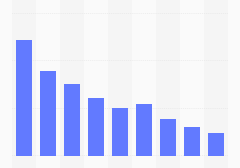

截至2023年9月30日,蜜雪冰城门店数量超过36000家。而上次披露的数据是:2022年3月末,公司门店数量为22276家。也就是说,仅仅过去了一年半时间,蜜雪冰城的门店数量就增加了约1.4万家。

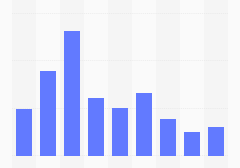

门店增加之下,蜜雪冰城的业绩也一路攀升。数据显示,2022年全年以及2023年前九个月,公司分别实现营业收入136亿元、154亿元,同比分别增长31.2%、46.0%;分别实现净利润20亿元、25亿元,同比增长5.3%、51.1%。

再往前推几年,2019年-2021年,蜜雪冰城的营业收入分别为25.7亿元、46.80亿元、103.51亿元。不难发现,五年内,其营收规模增长了近5倍。

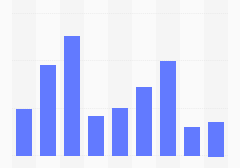

不妨来对比下同日发起IPO的古茗,2022年其营业收入为55.59亿元,经调整利润为7.88亿元。2021年全年,古茗收入为43.84亿元,经调整利润为7.7亿元。尽管古茗近年来快速扩张,但增速和体量远不及蜜雪冰城。

此前21世纪经济报道就指出,主打“低价”的蜜雪冰城其实并不是靠茶饮挣钱,而是靠卖原材料挣钱。

在最新的招股书中,蜜雪冰城表示,“主要通过加盟模式开展业务,绝大部分收入来自于向加盟门店销售商品及设备。”据披露,其超过99.8%的门店为加盟门店。

蜜雪冰城还将供应链建设视为自己的价值核心:“端到端供应链体系覆盖采购、生产、物流、研发和品质控制等核心组成部分,是我们价值主张的基石。根据灼识咨询的报告,我们的供应链体系是中国现制饮品行业中最大和最完整的,这从根本上将我们和同行业其他公司区别开来。”

数据显示,公司已建成占地共计67万平方米的五大生产基地,覆盖糖、奶、茶、咖、果、粮、料全品类食材。截至2023年9月30日,年综合产能达到约143万吨,提供给加盟商的饮品食材约60%为自产,核心饮品食材为100%自产。

估值猜想

正因为这种业务模式,供应链建设成为蜜雪冰城的投资重点。最新的招股书虽未披露此次港股IPO的发行数量和募资金额,但提到了募资用途,包括:提升端到端供应链的广度和深度;品牌和IP的建设和推广;加强各个业务环节的数字化和智能化能力;营运资金和其他一般企业用途。这和前次A股IPO披露的投向供应链、物流仓储和营销等基本一致。

值得关注的是,蜜雪冰城此次港交所交表,海外市场的开拓将成为重点之一。其在招股书中指出,部分募资将用于搭建国际供应链平台以支持海外业务的扩张。截至2023年9月30日,蜜雪冰城已在海外11个国家开设了约4000 家门店。公司在对外发布的资料中表示,“在海外,首先蜜雪冰城会继续专注深耕东南亚市场,持续拓展当地的加盟门店网络。其次,蜜雪冰城会适时开拓其他市场,打造更加全球化的品牌。”

另外受市场关注的是,一年过去了,加上整体资本市场环境的变化,蜜雪冰城的最新估值是否会有变化?

据启信宝数据,其仅在2021年1月完成一轮融资,由高瓴资本、美团龙珠、CPE源峰投资20亿元,融资完成后,蜜雪冰城估值超过200亿元。最新的股权结构显示,蜜雪冰城的主要股东为自然人、员工持股平台,没有太多其他第三方机构。

据此前A股IPO披露的数据,蜜雪冰城拟发行不低于发行后总股本的10%,募集资金投资额约64.96亿元,据此推算,其估值将达到649.6亿元。

此后有消息称蜜雪冰城已选择美国银行、高盛和瑞银牵头安排2024年在港股进行约10亿美元规模的IPO。该消息未得到蜜雪冰城证实,但招股书披露的中介机构与传闻相符。如果其融资金额确为10亿美金,并按10%发行股份推算,蜜雪冰城港股估值将达到100亿美金,超过700亿元人民币。

不过,从率先登陆资本市场的茶饮品牌“奈雪的茶”的港股表现来看,估值表现并不佳。其于2021年登陆港股,募资逾50亿港元,发行价为19.8 港元,如今股价仅剩3.13港元。与蜜雪冰城不同的是,奈雪的茶仍在亏损:2022年,奈雪的茶总收入为42.916亿元人民币,净亏损4.61亿元。

在资深投行人士王骥跃看来,从整体市场看,港股估值要比A股偏低。“尽管它的成长性是很好,但同样的成长性,在A股也会比在港股的估值要高。”

其中,蜜雪冰城的加盟模式成为关注点。此前市场传出A股主板IPO申报有“红黄灯”行业限制,不鼓励加盟模式上市,或成为蜜雪冰城转投港股的原因。

“蜜雪这类的公司,属于成长速度很快的公司,在市场空间饱和之前,都会快速增长。但模式是可以被模仿的,模式本身并不会带来超额溢价,更多还是规模溢价和品牌溢价。”王骥跃说,“这类公司现金流是很好的,上市主要目的是股东财富最大化和品牌效应。”

从自身发展来看,中国食品产业分析师朱丹蓬则认为,”蜜雪冰城的门店超过3万家,它的品牌效应、规模效应、粉丝效应、资本效应已经是最强的。加上现在整体经济下行,消费意愿、消费能力、消费信心不足,蜜雪冰城这类国民大众品牌应该会受到资本的青睐。”