白酒调整年:后周期行业迎拐点,这轮过关要多久?

21世纪经济报道记者肖夏 重庆报道

让我们把时针回拨到十年前。2013年12月,五粮液时任掌门人在年度经销商大会上,向上千名经销商鞠躬致歉。

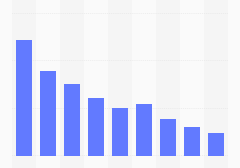

那一年,白酒行业连续八年的“量价齐升”戛然而止,各大名酒也未能幸免,市场价、股价双双下行,就连茅台、五粮液也一路下跌,市值蒸发过半,机构集体从白酒板块出逃。

但重仓“茅五”的林园、但斌、董宝珍纷纷发声力挺,还前往酒厂蹲点调研,声称“现在是百年不遇的机会”。

事后证明,他们的判断是对的。

那一年贵州茅台股价最低不到90元,五粮液股价最低逼近10元,2015年股价双双翻倍,到2021年最高点分别突破2400元和340元大关,即便现在也是当时股价的10倍、20倍以上。

十年后,面对白酒股持续一整年的下行,投资者们想知道:这一次的调整期会持续多久?有了上一轮调整经验,这次白酒行业能否安然过关?

白酒属于可选消费品,销售高度依靠经销商,因而调整比很多行业来得更晚,在下行时呈现出显著的后周期行业特征——即便是行情降温的2023年,大部分白酒上市公司前三季度营收依然是正增长的,拐点的到来明显晚于多数制造、消费行业。

只不过这一次,形势分化更为明显:一边是中后端上市酒企和中低端品牌业绩下滑、今年规上白酒企业亏损数量和亏损额创下新高,一边是行业、香型和白酒大省的龙头酒企继续保持高增长,高端白酒表现依旧相对稳固,并在年轻化、国际化等新业务拓展方面频频出击,得到机构力挺。

“五六年走完了十年的周期”

2023年原本被视为白酒消费复苏之年。年初时机构和行业都乐观预计,2023年白酒行业动销将逐渐修复,呈现前低后高走势。

但事实证明,白酒消费情绪最高昂的时刻留在了上半年。二季度淡季开始白酒动销不及预期,原本只是中小酱酒才面临的渠道库存压力逐步扩散,演变成了白酒全行业关注的焦点。这期间的业绩说明会、股东大会和券商报告,社会库存情况被反复追问。

禁酒令、高管变动、调整打款价、机构“小作文”……今年任何消息都能成为利空,就连贵州茅台也一度股价大跌。反而是一些微型市值的ST股得到了投资者追捧。

由于A股上市路径受阻,前些年密集加码白酒的业外资本也格外安静,仅有与化肥巨头史丹利关联的赤水河酒今年高调亮相。好在珍酒李渡率先赴港上市,为所有未上市酒企打通了新路径,此后名品世家等多家酒类企业表达或传出了赴港上市的意愿。

一些行业数据,的确能佐证投资者的担忧。

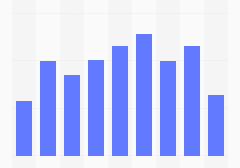

2023年1月至11月,全国规模以上企业白酒产量395.8万千升,同比减少6%,预计全年白酒总产量小幅下降。这将会是白酒行业连续第七年产量下滑。

产量下滑并不新鲜,麻烦的是亏损加速扩大。2023年上半年,全国规模以上白酒企业983户,亏损企业333户,亏损面达到33.8%,亏损额超过20亿元(到7月扩大到超过23亿元),预计将创下近年新高。

五粮液集团掌门人曾从钦说,白酒行业正处于有史以来最为复杂严峻的发展时点。

这句话有其依据。2022年及以前,亏损的规上白酒企业数量都未超过200家,每年各家亏损额之和多在十几亿元量级。即便是2013年至2015年的深度调整期,全行业亏损的规上企业少于120家,2015年亏损额最高,为14.42亿元。

有人提前发出过信号。

2022年2月,曾写过《茅台大博弈》一书的董宝珍发表一篇博文,在文中反复强调:白酒已经进入大周期的下降拐点。彼时白酒股普遍还在相对高点,事实上直到2022年,仍然有部分白酒股创下历史新高。

“以往一轮白酒上升周期延续10年左右。但在过去很短的五六年时间里,完整一轮白酒上升周期中所发生的所有过程,都被走完了。”董宝珍说。

而到了2023年,“行业整体负增长,中高端结构性增长”被演绎得淋漓尽致,行业进入调整期成为共识。前三季度,前五大白酒上市公司营收之和超过2400亿元,盈利之和超过1000亿元,分走了整个白酒板块八成的收入和九成的盈利。

这种结构性分化不仅仅反映在全行业层面,也反映在品类和区域内部:清香型龙头山西汾酒继续保持20%以上的高增长,带动清香型白酒成为新的风口;徽酒内部古井贡酒、迎驾贡酒正在分走更多份额;金徽酒与其他西北酒的差距逐步拉开。

“强者恒强,弱者更弱。市场份额向强势品牌集中的趋势在提速,中小酒厂退出历史舞台也在提速。”武汉京魁科技董事长肖竹青认为。

一些业绩表现较弱的品牌,临近年末纷纷调整核心管理层以应对。酒鬼酒母公司中粮酒业、舍得酒业的董事长一职均进行了调整,伊力特则找来了有名酒经验的外援,金种子集团把原掌舵者请了回来。

不过对于投资者对重返2013年的担忧,业内和机构多认为大可不必:本轮出现调整的原因与上一轮调整期存在本质不同,尤其高端白酒具有更高的确定性。

“和上一轮调整期受‘三公消费’和塑化剂事件等外部影响造成断崖式调整不同,白酒产业本轮调整要理性得多,更加符合产业自身发展的内在规律。”于瑞定位机构创始人于瑞对21世纪经济报道记者指出。

消费中枢下调 库存、产能调整还未结束

龙头白酒在2023年不仅赚得大部分利润,也赚足了话题。

茅台、五粮液、洋河、古井贡酒、舍得酒业、郎酒这一年纷纷开展了海外行或海外市场拓展,在日本、东南亚、欧洲、北美留下了足迹。

年轻消费者开拓更易入手。这一年,茅台的冰淇淋、咖啡、巧克力、鸡尾酒轮番登场,热度断层领先。五粮液、古井贡酒、舍得酒、珍酒等也纷纷跟进冰淇淋、鸡尾酒产品,国窖1573继续开展冰饮营销,年轻化再进一步。

国际化、年轻化的进展需要以年为周期观察。某种程度上,只有这些地位相对更稳固的品牌,有余力进行了长周期布局。

话虽如此,高端白酒阵营却并非铜墙铁壁。

虽然上市公司多保持至少两位数的增长,大部分白酒2023年批发价都比过去两年有所下调,茅台也不例外。即便是千元价格带的高端白酒,今年也有品牌因为动销不力选择收缩战线。

商务、送礼需求显著下滑,是2023年白酒动销放缓的重要原因。只有积压了三年的宴席需求复苏,成为为数不多显著增长的场景。

大幅加码扫码红包,成了各大白酒这一年来不约而同的促动销手段。一方面可以提升开瓶率,将渠道库存转为真实消费,另一方面也可管控窜货、低价出货,避免影响价盘。

从行业调研来看,除极少数高端名酒不受影响,白酒消费价格中枢实际已出现下移苗头。

中国酒业协会年中发布的《2023中国白酒市场中期研究报告》调研指出,大部分市场经销商反馈当前畅销的白酒开始向中端价位段转移,近七成认为499元及以下的中低端价位段白酒在当下较为畅销。

一部分名酒抓住了这一趋势。茅台集团推出的台源酒、习酒推出的圆习酒、洋河推出的洋河大曲(经典版),以名酒姿态下沉,对同价位中小品牌形成了“降维打击”。

“白酒消费的价格在向下走,百元价格带迎来发展契机,而更多企业把营销资源投向了高端酒赛道,这是不是对自身最有力的战略、会不会形成‘堰塞湖’,酒企都应给予更多关注。”于瑞指出。

降价虽然符合当前消费趋势,但过往历史多次证明很可能造成品牌价值下滑、行业地位拱手相让,因而大多数白酒仍然会选择逆势高端化。这种企业个体策略与行业整体趋势的背离,导致去库存周期进一步延长。

盛初集团董事长王朝成在2023年11月的深圳秋糖会上不点名地指出,“一些地方强势品牌仍在利用厂商关系中的强势地位压库存,中高端市场渠道库存仍然处于增加中,去库存周期还未到来。”

于瑞认为,酒企需要高度关注渠道库存和消费趋势,“生产企业一味追求自身的高增长,而不重视经销商和渠道的承受力是不现实的。”

相比线下,线上白酒销售风景独好,即便对价格极为敏感的名酒,也纷纷放下身段加码电商营销。流通歌德盈香董事长刘晓伟认为,未来三到五年,线上白酒销售占比将提高到20%—30%,成为仅次于线下的第二大渠道。

但在处理好与经销商的利益关系之前,线上渠道更多还是酒企保增长的补充手段。除了茅台、五粮液等少数名酒,大部分白酒七八成以上的收入还是来自经销商渠道。过快开拓线上销售,容易引起反弹。

肖竹青认为,白酒行业真正的考验会在2024年,“如果一段时间内,消费者对未来收入预期悲观和社会购买力不足的基本面得不到根本性改善,一些酒企的真实情况会随着消费退潮暴露出来。”

于瑞判断,这轮调整要持续到2025年。“本轮调整其实从2022年就开始了,今年疫情终结,消费却陷入低迷,而且国内外宏观经济都还处在调整期,因而2024年本轮调整仍不会触底。”

需要调整的不仅是酒企,也包括各产区的整体产能。中国酒业协会理事长宋书玉在12月的2023中国国际名酒博览会上指出,“虽然白酒产业高质量发展的劲头和趋势明显,但必须要认识到未来3-5年的产业结构性调整势在必行。”

他提到,近年虽然白酒产区总量规模不断壮大、产业结构持续优化、龙头带动作用明显、社会贡献日益显现,但由于大部分白酒产区经济单一性强、财政税收压力大,单个产区受资本富集驱动“大干快上”的风险教训不少。

“我们非常必要提醒,产能不能只做加法。盘活存量产能、提升优质产能、淘汰低效产能,才是白酒产业可持续发展的关键。”宋书玉说。