就业市场降温 美国经济软着陆逐渐印证 降息是否如期而来

上周五,美国劳工部公布了11月份就业情况,新增岗位19.9万个,高于预期的18万个,失业率由10月份的3.9%降至3.7%,时薪增长了4.0%,就业参与率略升至62.8%。总体而言,就业报告符合经济软着陆的市场预期。当日,美国标准普尔500指数涨18.78点,即0.41%;道琼斯30种工业股票平均指数涨130.49点,即0.36%;纳斯达克指数涨63.98点,即0.45%。美元指数收于103.965点,涨幅为0.45%,10年期国债收益率收于4.229%,涨1.97%。

最近,市场一直处于理想与现实的矛盾中。一方面,市场思维由美联储会在较长时期内维持较高利率,突然转变为美联储明年会快速、深度地降息。另一方面,市场又必须面临严峻的现实,美联储高利率政策持续时间可能比预期更长。即使核心通货膨胀降至政策目标值2%,实际长期利率(名义利率与通货膨胀之差)可能远高于目前的0.5%,考虑到总体物价水平情况,实际利率为2%也很正常。

无论怎么说,尽管美联储治理通胀的能力和信誉备受市场质疑,投资者依然铭记市场格言:不要与央行作对。

美就业市场降温 工资压力仍存

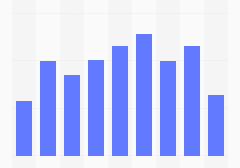

最近几个月,美国新增就业岗位数量回归到疫情的常态水平。2015-2019年,美国新增就业岗位的月均值为19万个,今年6月至11月的平均值为18.6万个。疫情期间,大量临近退休的就业人员直接选择退休,而退休后仍在工作的就业人员则选择回归退休生活,这导致许多岗位缺乏人手,企业不得不以较高的时薪吸引新员工加盟。

尽管新增就业岗位集中于服务和政府部门,其他行业裁员现象减缓,11月份就业报告整体比较乐观。与以往一样,服务业增加了12.1万个岗位,政府部门增加了4.9万个岗位,其中教育和医疗部门新增就业岗位9.9万个,对美国全国就业状况贡献最大。制造业新增就业岗位2.8万个,信息产业一反常态地增加了1万个就业岗位,住宿与餐饮业增加3.94万人,而零售行业裁员3.84万人,专业与商业服务裁员9千人。总体而言,就业市场的供需关系趋于均衡。

然而,金融市场的预期变化之快完全超越了现实,驱动股票市场连续上涨六周。6周前,市场确信美联储在2024年会维持较高利率水平,并从5月开始降低利率,至少降息两次。目前,市场认为美联储来年会降息5次,而美联储决策官员今年9月预测委员会仅降息1次。11月就业报告给投资者泼了一盆冷水,绝大多数认为,明年5月会迎来一次降息,3月份降息的几率为五五开。从美联储官员表态看,本周加息的概率不到5%,但这并不等于说通货膨胀不再是决策者们关注的焦点问题。相反,通货膨胀明显下降,但核心通胀变化较小,10月仍高达3.5%。

最近通胀变化的确让市场和美联储松了一口气,但目前通胀水平仍高于政策目标值,而且通胀回落过程有反复,美联储不敢宣布已取得了反通胀的胜利,因为工资成本引起的通胀压力在短期内难以消除。目前,美国经济增长比较强劲,就业、消费和投资势头较猛,通货膨胀发生的源头依然存在。预计在本周议息例会上,美联储的政策声明将鲜有新意,未来经济预测会趋于保守,也会只字不提“降息”两字。

经济软着陆逐渐明朗 降息或明年6月开启

经济增长才是硬道理,是一切决策的根本基础。由于净出口缺乏稳定性,而政府消费与投资作用又十分有限,因此美国经济最重要的两驾马车就是个人消费和企业投资。

个人消费是美国经济增长的主要推动力。今年第三季度,美国经济增长5.2%,其中,个人消费贡献度为46.92%,私营部门投资占35%。个人消费能力取决于可支配收入和存款水平。尽管美国工资增长速度略超过通货膨胀率,但物价全面上涨削弱了个人购买能力,对未来经济影响不可小觑。

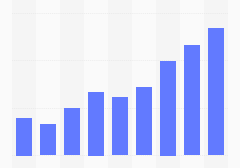

2019年第三季度末,美国个人银行存款额为9803亿美元,疫情期间政府各种补贴以及工资增长使得个人存款暴涨,2022年第三季度个人存款为4.48万亿美元(历史最高值),今年第三季度末存款为3.89万亿美元。经济增长源于个人消费拉动,但个人存款下降较快,较以前相比各种费用倍增(如按揭贷款、车贷等),消费者必须重新考虑支出重点,为将来留有余地。今年圣诞的消费情况或许能最好检验消费者的购物热情。

同样,投资支出决定了美国经济增长的韧劲。据美国证券行业与金融市场协会(SIFMA),今年1-11月,美国企业股票融资总额为1295亿美元,略高于去年同期的931亿美元,整体低于疫情前的正常水平;债券市场融资额为7.85万亿美元,低于去年同期的8.53万亿美元,其中公司债券融资额为1.41万亿美元,高于同期的1.36万亿美元。美国股票市场还在恢复之中,而债券市场表现较为正常。

个人消费和私营部门投资动向备受市场关注。如市场共识,今年第四季度经济增长肯定放缓,但经济衰退似乎越来越遥远。美联储现在处于相对轻松时刻,但绝对不能放松对通货膨胀的警惕。即使美国经济增长出现困难,美联储也不会轻言降息,或贸然降息,而是会观察一段时间再决定,以避免2021年错误重现。

明年是大选年,拜登总统需要一份亮丽的经济增长成绩单,但这是共和党候选人不愿意看到的结果。即使明年上半年美国经济出现温和衰退,美联储仍可能在6月和7月会议上决定降息,然后进入静默期,以保持政治中立态度:既不为现任总统助选,也不得罪共和党候选人。美联储引以为豪的独立性早已受到政治影响,如果鲍威尔想继续担任美联储主席,他必须获得民主党总统或共和党总统的提名。

近期看,就业市场、通货膨胀和经济增长依然是市场重点关注的问题,连续加息的滞后效应会以什么样的形式出现?美联储加息早已在今年9月份结束,加息也不在联邦公开市场委员会明年的议事议程上,现在联储官员只需动动嘴皮子,清楚表达控制通胀的决心,其余的事情顺其自然。

除非意外事件发生,否则通货膨胀率会缓慢下跌,利率市场逐渐适应较高利率下的新常态,因此美联储不会贸然打破现有的格局,也不会公开讨论降息,明年上半年联邦基金利率会维持不变,但利率收益曲线会回归常态。10年期利率还会上涨,美国股票市场会随之调整,债券发行市场会继续回归正常,美元汇率会继续走弱。总之,第四季度经济会重新回到2%左右的增长轨道,明年第一季度经济增长会出现一些困难,但预计美联储不会降息。