个人养老金业务周年启思②|三项建设解症结

个人养老金制度落地一年后,可供投资者选择的养老金产品已扩容至741只(包括储蓄类产品、基金类产品、理财类产品、保险类产品)。个人养老金产品队伍迅速壮大。

“我们在一年的时间内,就有4000多万人开户,虽然与制度覆盖的近10.6亿劳动者相比,这还只是很小的一部分,但是很了不起的第一步。相比之下,我国的企业年金自2004年启动到2022年,才有3010万职工参与。”上海交通大学上海高级金融学院教授阎志鹏向21世纪经济报道记者指出。

21世纪经济报道记者调研了解,从缴费、投资情况来看,开立个人养老金账户后,部分投资者的缴费意愿并不强,也存在缴存资金后未投资任一个人养老金产品的情况。

多位受访人士建议,当前需要从制度、产品、服务等多个维度来推动个人养老金业务的发展。例如,加大投资者教育力度、增加税收优惠额度、设置灵活的提取制度、突出“费率优势”的宣传等等。

表征:开户热、投资冷

2022年11月4日,个人养老金制度在先行城市(地区)试行。

可以看到,试行一年时间内,各先行城市协同有关部门以及当地的金融机构大力宣传个人养老金制度,推动了该制度的平稳落地。

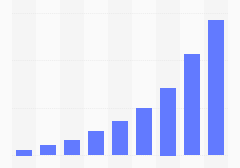

根据人社部数据,截至6月底,全国36个先行城市(地区)开立个人养老金账户人数4030万人。

另据广东省人社厅提供的数据,截至2023年9月底,广东省先行地区(省直、广州、深圳)已开通个人养老金账户逾570万户。

个人养老金资金账户方面,由于个人只能选定一家符合条件的商业银行开设资金账户,近一年来,各大银行纷纷通过“开户优惠、缴存优惠”等活动争抢个人养老金投资者,也比较重视个人养老金业务。

不过,在为第三支柱建设打开“良好开端”的同时,个人养老金业务当前也面临一些挑战。

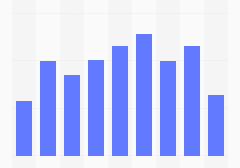

阎志鹏谈到,目前比较突出的问题在于:实际缴费人数少,只有1000万左右;低额缴纳人数多,表现在人均缴费只有2000元左右,离两年2.4万元的缴纳额度上线还差很远;上架的产品不少,但不少人并没有购买。

另有业内人士指出,目前用户活跃度较低,一些投资者在缴存资金后并未进行任何投资。

之所以会出现这些状况,阎志鹏认为可以从三个方面进行分析:

首先,从制度设计来看,中国缴纳个税的人数只有6500万;税收角度看,对大多数人来说,通过个人养老金账户投资可能并不划算。因为个人退休时,从账户里取出资金时还需按总额的3%缴税。但中国个人投资者目前通过普通账户投资不需要缴纳投资所得税。

其次,该账户的资金需长期锁定至退休。很多人觉得流动性受限而不愿意投资。根据《中国养老金融调查报告(2022)》,80%的人对养老金融产品投资期限的期待是在3年以内。

最后,从产品和服务来看,截止2023年11月,市场上已有741只个人养老金产品。面对这么多产品,很多普通老百姓无从下手。

此外,晨星(中国)基金研究中心总监王蕊向记者指出,国内个人养老金对于个人投资者来说,都是一个超长期限的投资,通过长期投资让自己养老的钱可以保值并且增值。从长期投资的角度来讲,仅靠配置低风险的产品是很难实现富足养老的目标,需要根据用户的生命周期来配置一定比例的权益资产。

“在近年相对弱市的市场环境,持有权益类资产影响了投资者的体验。而国内绝大部分投资者净值化投资的意识比较薄弱,长期承担风险的意愿不高,对于长钱往往更加重视安全性,回避波动性。因此,这也是国内个人养老金制度平稳实施,但同时也存在‘缴存意愿不高,开户热投资冷’的原因。”王蕊表示。

建议:强化“税优”、大力宣传“费优”

目前,一些先行城市十分重视个人养老金业务的推动。10月中下旬,广东省个人养老金制度先行实施工作推进会在广州召开,对个人养老金制度先行实施工作进行再动员、再部署。

金融机构也在行动。近期,包括中国银行、邮储银行在内的多家银行已在官方app个人养老金页面上线了非试点地区用户的预约开户功能。

但作为新生事物,个人养老金业务的发展壮大,还需要从多个层面进行推动。

阎志鹏建议,在制度设计方面:现阶段可考虑完全免税(EEE)的制度,即提取养老金的时候也免税;针对参保城乡居民基本养老保险的劳动者,国家可以考虑引入财政补贴模式;针对超过2亿的灵活就业者,可以采用国家、平台和个人多方投入模式。

同时,突出宣传“费优”的好处。很多机构宣传个人养老金制度好处的时候只提及“税优”,根本没有提到费率低的特点。但这一点非常重要。根据测算:投资者通过个人养老金账户投资所享受的优惠费率可以带来3%—35%左右的额外收益。

并且,政府应该提供一些“默认基金”供投资者选择。阎志鹏介绍,瑞典推动个人社会保障基金账户发展的经验显示,如果任由个人选择投资品种,而不提供专业指导,个人的投资选择有可能很糟糕。2000年,瑞典允许居民可以自己构建投资组合,也可以接受政府推荐的投资组合。从实际投资业绩来看,截止2007年7月,政府推荐的投资组合的收益为21.5%,而个人自选投资组合的平均收益为5.1%。

此外,他认为,政府和机构应加大力度宣传为养老尽早准备、长期准备的重要性。监管应允许机构为个人提供一定的投资咨询建议。学界则需要和机构合作从多学科来研究如何助推个人的养老投资。

王蕊则提及,优化服务模式有利于优化个人养老金业务的发展。比如,大力发展买方投顾市场。

“养老金业务本质上是以养老目标为导向的长期投资理财规划,而投顾业务本质上也是以投资者理财目标为导向,通过制定投资规划、投后陪伴以及动态调整投资方案来最大化满足客户的目标,而非单一追求投资回报率。因此,养老资金作为超长线的资金,很契合投顾服务体系框架中的长钱规划和配置。”王蕊分析道。

机构:产品、服务、渠道建设需“齐头并进”

为个人养老金制度应运而生的个人养老金基金,被看作是助力第三支柱建设的主力军。

截至目前,市场上共有162只可供个人养老金账户选择的养老目标基金Y份额。这类产品的数量仅次于储蓄类产品,在四类个人养老金产品中排名第二。

但就单只Y份额来看,这类产品的管理规模普遍较小,暂未获得投资者的广泛关注。

“这背后反映了投资者的接受程度不高。一方面可能原因是投资者对产品的理解比较困难。特别是目标日期基金,需要根据下滑曲线改变资产配置的比重。加之这些产品运营时间不长,还没有通过完整市场周期的检验来证明其良好、可持续的投资管理业绩。”王蕊解释。

谈及个人养老金基金的发展现状,一位FOF基金经理向记者指出,税收优惠以及能否增加灵活性依然是吸引投资者购买养老Y份额产品的最主要因素。增加税收优惠额度以及能否在必要时提前取出资金等制度设计,可能是未来改进的方向。

在销售渠道建设方面,“从目前的产品规模来看,持有期较长的公募养老FOF产品规模最大,这表明风险偏好较高的投资者是最主要的客户群体,券商的客户群体对权益资产本身具备较高的接受度,因此,基金公司可以重视与券商合作,引导更多的券商客户参与个人养老产品的投资。”该FOF基金经理进一步谈到。

从产品供给层面来看,中欧基金建议,基金公司应加大产品创新力度。养老需求并不止于退休,投资者退休后依然需要资产管理服务,基金公司可以针对这些需求,参考海外“退休收益”基金的要素设置,并考虑与期货、期权等衍生品资产相结合,为我国个人养老金账户提供一些创新型中低波动开放式稳健类产品供给。

同时,增强公募基金投资的便捷性。

比如,优化定投等机制,丰富公募基金的购买方式。目前个人养老金账户中的公募基金购买方式仍以一次性购买为主。结合个人养老金账户每年缴费金额一定、但缴费频率和单次缴费金额可变的特征,建议销售渠道可以丰富公募基金投资模式,例如引入更加高频(如按月)的定投模式、不定期缴款后定时扣款投资的模式、甚至引入一些特定的策略定投方案,便于投资者自主便捷地购买个人养老金基金。

再比如,研究并推动公募基金在个人养老金账户内对客户长期支付的实现机制。设置此类机制有助于帮助客户在持有养老目标基金至退休后进行个性化的长期资金安排,增强基金要素对投资者的吸引力,并弥补公募基金相对保险产品缺乏永续给付机制的问题。