“保险+养老”全面提速 努力做好养老金融大文章

积极应对人口老龄化,事关国家发展全局与亿万百姓福祉。当前,我国人口老龄化数量多、速度快、差异大、任务重的形势和特点,对我国老龄工作提出了更高要求。

在全国社会保障基金理事会原副理事长陈文辉眼中,长寿是人类社会进步的标志,老龄化是人类社会进步过程中必然出现的问题。然而,老龄化也是经济社会发展衍生的“灰犀牛”风险。“老龄化对我国来说既是挑战,更是机遇,应当积极应对。我国应对老龄化的核心在于发展养老新产业,积累充足的养老金,支持现代产业建设。 ”

值得一提的是,中央金融工作会议指出,金融是国民经济的血脉,是国家核心竞争力的重要组成部分。会议提出“做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章”。

养老金融已经上升到国家战略的高度。其中,保险作为养老金融不可或缺的一部分,在积极应对人口老龄化中可以发挥更为重要的作用。

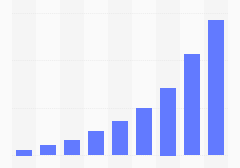

目前,“保险+养老”的发展正在全面提速。2023年10月以来,中国人寿宣布以“城心”机构养老为主,“城郊”机构养老、居家养老和社区养老共同推进的了“一主多辅”的养老发展模式;平安保险推出居家养老康复护理联盟体,聚焦标准化服务,提供服务战略联盟;大家保险旗下大家的家·上海静安城心社区正式落子;太保寿险推出“养老芯主张综合解决方案”,提供包括养老金储备、居家养老服务、高端社区养老服务及长期护理保障在内的一体化产品和服务保障;泰康保险“幸福有约”客户突破20万;等等。

建立复合型支付体系

一方面,立足保险金融属性,其不仅是财富积累的工具,还可以提供风险的保障。

2022年,我国个人养老金制度破冰。2022年4月,国务院办公厅印发《关于推动个人养老金发展的意见》,要求推动发展适合政策支持、自愿参加、市场运营的个人养老金,与基本养老保险、企业(职业)年金相衔接。

此后,一系列配套政策相继出台。2023年8月,国家金融监督管理总局发布《关于个人税收递延型商业养老保险试点与个人养老金衔接有关事项的通知》,对税延养老保险试点与个人养老金衔接过程中的工作要求、业务调整、产品管理、保单转移等进行明确。

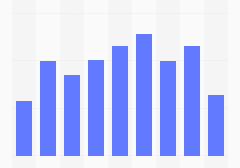

根据中国银行保险信息技术管理有限公司官网显示,个人养老金保险产品名单扩容至69款产品,涵盖22家保险公司。

中国保险行业协会秘书长商敬国指出,当前,寿险公司积极转型为养老金投资管理公司已经成为发达国家发展趋势之一,在经营传统保险历史中形成的稳健谨慎经营经验优势将会继续在养老金投资管理中保持强的竞争力。“特别是在经营长久期资产中资产负债匹配能力将会在养老金资产管理中发挥更加有力的优势,为未来能够积累充足的养老金提供有力保障。”

然而,市场竞争是激烈的。对外经济贸易大学保险学院教授王国军指出,“保险在养老金融中具有得天独厚的优势,但由于银行、证券、信托、基金旗下的个人养老金也有各自的吸引力,谁能胜出,还要看产品和服务创新的能力。”

正因如此,上海市养老服务行业协会专家咨询委员会主任殷志刚强调,要通过优化结构来合理配置资源,促进养老服务整体效能提升和持续高质量发展,包括银行、保险、信托、证券、基金、租赁等相关行业,要从老年人支付的角度去开发金融产品,注意老年群体的保守型投资需求和抗通胀、抗风险需求。此外,解决复合支付的方案是要建立涵盖老年人个人的储蓄、养老金以及体现个人金融能力的房屋租赁、理财收益、养老信托、商业长护险等在内的复合型支付体系。

积累养老运营和服务经验

立足保险的服务属性,其所能提供的养老服务也显得越来越重要。长期以来,保险凭借自己在养老服务领域的创新实践,持续积累养老运营和服务经验,成为助力我国养老服务体系建设的新生力量。

近年来,在国务院发布的《关于推进基本养老服务体系建设的意见》、《“十四五”国家老龄事业发展和养老服务体系规划》等政策的引导下,我国养老服务体系逐渐完善,初步形成了基本养老服务由政府主导提供,非基本养老服务由市场供给,各司其能、相向而行的总体框架。

目前,保险正在积极探索以居家养老和社区养老两种模式为主的养老服务路径。

在我国9073养老格局下,90%以上的老年人都会选择居家养老。与此同时,随着人口老龄化的加剧,老龄人口对于康护服务的需求日益旺盛。

江苏瑞芝康健老年产业集团董事长王红兵认为,当前,我国的居家养老服务可大致分为三类。一是政府主导、保险公司参与的长期护理保险;二是由政府直接出资委托供应商提供的居家养老上门服务;三是保险公司搭建平台吸引供应商入驻提供居家养老服务。

在养老社区上,近年来,保险通过或轻、或重、或轻重结合的方式筹备匹配适老化设施及服务的医养社区。

泰康保险集团创始人、董事长兼首席执行官陈东升认为,在老龄化加速、长寿时代即将来临的背景下,覆盖全生命周期的医养康宁服务,应当成为关乎人生老病死的寿险业的主业。服务端的引入,结合传统寿险的二维结构,形成了“支付+服务+投资”三端协同的新寿险结构,为行业的高质量转型提供了方向和路径。

普惠与商业相向而行

理想的养老模式应该是多元化、多层次的,以满足不同老人的需求。

普华永道《保险机构养老金融竞争策略研究报告》显示,随着老龄化发展和生活水平的提高,老年群体的各类需求不断转变,养老市场逐渐呈现供应不足的状态。在养老服务金融方面,一是需要细分客群精设产品,差异竞争蓝海市场;二是提升运营服务能力,创新养老社区模式;三是瞄准失能高龄人群,打造照护服务能力;四是发挥支付综合功能,健康养老深度融合。同时,养老服务仍需践行普惠金融原则,探索普惠养老保险,聚焦专业人才短板,探索“教育+”服务闭环,顺应营销转型需要,构建综合服务模式。

国务院发布的《“十四五”国家老龄事业发展和养老服务体系规划》明确,“要引导商业保险机构加快研究开发适合居家护理、社区护理、机构护理等多样化护理需求的产品”,不断满足老年人日益增长的多层次、高品质健康养老需求。

大家人寿总经理郁华称,未来养老服务的供给离不开市场机制与政府作用有效结合。普惠型的基本养老服务与可持续的商业养老服务,要在责任和价值的互动中相向而行。

养老服务的路还很长,还有很多问题亟待解决。尼尔森IQ金融行业消费者洞察副总监段茜认为,随着养老意识逐步唤醒,养老服务需求“多元且分层”的特征越来越明显,需要市场能够提供精细化、个性化、多样化、专业化的服务。她呼吁,养老服务企业能够深入了解老年人的需求和痛点,细分养老服务需求,逐步培养不同支付能力、不同模式选择的银发市场,最终激发市场需求、释放和转化。