医健中报扫描|翰森制药2024上半年创新药收入达50.32亿元,本土药企如何做好商业化布局?

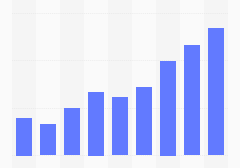

8月27日,翰森制药发布2024年中期业绩报告。上半年,翰森制药实现营业收入约65.06亿元,同比增长约44.2%。净利润约27.26亿元,同比增长111.5%;每股基本盈利约0.46元,同比增长约111.4%,每股派息20.10港仙。

报告期内,翰森制药创新药与合作产品业绩约达50.32亿元,同比增长约80.6%,占营收比例上升至77.4%;研发开支约11.96亿元,同比增长约28.7%。

此外,翰森制药已累计引入11个合作项目,其中9个处于临床阶段,2个进入商业化阶段。另外,翰森制药寻求自有管线产品的对外授权许可取得突破,已完成2项对外授权许可,其中,翰森制药授权GSK出海的在研产品HS-20093(B7-H3 ADC)近期获美国FDA突破性疗法认定。

从财报可以看到,2024年上半年,翰森制药在创新药研发、商业化和企业运营方面持续发力,进一步坚定聚焦“自主研发+对外合作”双擎驱动战略。

对此,有券商医药分析师对21世纪经济报道记者表示,在全球医药市场竞争日益激烈的背景下,许多创新药企选择走向国际市场,以获取更多的发展机会和市场份额。同时,跨国药企通过收购或合作的方式获取新的技术和产品,也是增强市场竞争力的重要策略之一。

“这样的市场态度和行为是在当前全球化的医药产业环境下,各方为实现战略目标所采取的合理行动。”上述分析师说。

本土药企加速创新

根据财报数据,截至2024年6月,翰森制药7款上市创新药,包括阿美乐®、豪森昕福®、孚来美®、恒沐®、昕越®、圣罗莱®及迈灵达®,连同其对应的9个适应症均已被纳入国家医保目录。

基于当前的市场布局,2024年上半年,翰森制药创新药与合作产品收入约50.32亿元,同比增长约80.6%,占总收入比例提升至77.4%。

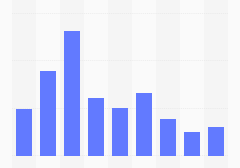

分领域看,报告期内,翰森制药在抗肿瘤、抗感染、中枢神经系统、代谢及其它疾病领域分别录得收入约44.75亿元、7.01亿元、7.33亿元、5.97亿元,占收入比分别约为68.8%、10.8%、11.3%、9.1%。

如此不难发现,肿瘤领域仍是翰森制药核心优势领域。根据公开信息,翰森制药自主研发的首个中国原研三代EGFR-TKI阿美乐®在第三、四个适应症(辅助治疗NSCLC、用于Ⅲ期不可切NSCLC患者在同步放化疗之后的维持治疗)上市申请(NDA)先后获国家药品监督管理局(NMPA)受理。此前,阿美替尼已获批二线治疗EGFR T790M+晚期NSCLC、一线治疗EGFR+晚期NSCLC两个适应症,均为国产首家获批。

一直以来,肿瘤领域是中外药企布局关键领域。IQVIA分析指出,新兴生物制药公司(年销售额低于5亿美元、研发支出低于2亿美元的公司)在2023年占据了60%的肿瘤管线,比2014年的33%几乎翻了一番。大型制药公司(年销售额超过100亿美元的公司)在肿瘤管线的份额有所下降,占全部试验的28%,低于2014年的59%。

不过,本土创新药企在肿瘤领域的投入布局较为稳定。在过去两年中,肿瘤临床试验的启动量下降了9%,其中来自新兴生物制药公司的试验的增长保持平稳,而大型制药公司则下降了20%。

除了肿瘤,根据财报,翰森制药自主研发的全球第一款PEG化的GLP-1RA周制剂孚来美®在糖尿病肾病治疗领域取得显著进展。临床数据显示,孚来美在降低血糖、尿蛋白和改善肾功能方面具有显著效果,患者的空腹血糖、体重、血压和血脂相关指标均有显著改善。这也被认为是翰森在加速开拓的新增长。

加速BD合作成趋势

在聚焦创新布局的同时,加速BD合作也成为翰森今年上半年重点。

根据财报,翰森制药在2024年通过强化自主研发与协同对外合作,持续深耕肿瘤板块,加速布局抗感染、中枢神经系统、代谢、自免等领域。

另据21世纪经济报道记者不完全统计,2024年翰森制药共达成多项BD合作,加速创新药物的临床研究和市场推广。报告期内, 3月与普米斯就HS-20117(EGFR/c-Met ADC)药物在全球合作区域内扩大合作;4月与荃信生物达成合作,在中国(包括香港、澳门和台湾)开发和商业化HS-20137单抗;8月获得麓鹏制药LP-168(BTKi)非肿瘤适应症中国(包括香港、澳门和台湾)权益。此外,翰森制药也在积极探索自有管线产品的对外许可机会,已授予葛兰素史克(GSK)HS-20089(B7-H4 ADC)和HS-20093(B7-H3 ADC)的海外独占许可权利。

创新药企这两年把更多精力放在BD合作上,背后原因究竟如何?对此,前述分析师对21世纪经济报道记者表示,BD数量的增加是积极的信号,反映了中国本土创新的速度和临床价值的竞争力不断提升,并且得到跨国药企更多的认可。

“BD并不是生物科技公司没有资金或人才以自建商业化团队情况下不得已的选择。对于生物科技公司而言,BD合作是公司主要的发展模式之一。”前述分析师指出,在研究了全球1000家生物科技公司发现,其中203家有商业化阶段的产品(其余797家公司的产品都还在临床前或临床开发阶段)。对于这203家生物科技公司,只有67家建立了自己的商业化团队(其中24家在美国、欧洲、亚洲等多个区域建立了团队),其余的136家生物科技公司都是通过对外授权交易实现了产品的商业化。

“生物科技公司和biopharma 公司有不同的价值链布局和核心能力,可以最大化整个行业的价值创造。对于生物科技公司而言,自建商业化团队、自建生产基地并不是默认的选择,在大多数情况下,因为产品组合规模和经验的局限性,自建商业化营销和生产能力可能会是效率较低的选择。”该分析师进一步称。

不过也需要注意,如果在考量了外部合作的路径之后,生物科技公司选择自己推动商业化,除了通过招聘行业相关领域的领军人才组建团队之外,应充分利用科技和数字化赋能。

上述分析师强调,在传统的大型医药企业,推动数字化赋能全渠道营销是很复杂的“工程”,但是部分领先企业已经开始看到转型的业务成效。生物科技公司如果决心自己布局商业化,更需要去充分利用人工智能和数字化解决方案,以更高的效率把创新产品的信息更精准地触达医生。