怡亚通上半年业绩暴跌逾四成:多次转型未果 布局半导体会有机遇吗?

怡亚通的2024年,依然不好过。

8 月 19 日晚间,怡亚通(002183.SZ)披露了2024年半年报。今年上半年,公司实现营收406.34亿元,同比下降3.34%,归母净利润为4120.57万元,同比下降42.12%,经营活动产生的现金流量净额为7437.99万元,同比下降84.63%。

近年来,转战“白酒”未捷的怡亚通,又重新将目光转至科技赛道,宣布发力AI算力、半导体、新能源、新材料、高端装备等领域。

但从刚刚披露的半年报来看,转型似乎仍不顺利。

今年以来,怡亚通无论是分销与营销、品牌运营,还是跨境和物流服务等业务,均出现收入下滑。当期,怡亚通还就应收款项、存货计提资产减值准备合计5609万元。

一半以上负债为短期借款

作为中国供应链第一股,怡亚通最早确实起家于IT行业。

在遭遇资金链危机后,怡亚通曾多次转型,包括布局大消费业务、孵化白酒品牌、转型新能源等,但均成效甚微。

今年上半年,受益于半导体需求回暖和 AI市场快速发展等影响,怡亚通AI算力产业供应链业务实现营业收入 3.12 亿元,同比增长11.5%;半导体存储分销业务实现营业收入6.74 亿元,同比增长114.27%。

不过,公司其他业务仍处于下行状态。今年上半年,怡亚通的供应链业务实现营收393.79亿元(扣除AI算力产业供应链业务),同比下降3.5%,该部分占公司总营收额的比例接近97%。

此前,怡亚通在转型白酒业务,拓展消费供应链场景时,曾尝试品牌运营服务,但目前来看收效甚微——今年上半年,怡亚通品牌运营业务实现营收4.61亿元(扣除IT通信业务),同比下降44.92%。

整体来看,怡亚通最新毛利率为3.98%,较上季度毛利率减少0.14个百分点,较去年同季度毛利率减少0.28个百分点。

怡亚通资产负债率也长期处于高位,截至2024年6月末,怡亚通的资产负债率为79.56%,流动负债占总负债的比例高达92.46%。公司账面上的短期借款合计 206.68 亿元,占总负债的比例超过50%,而公司账面上的货币资金却只有92.24 亿元。

此外,怡亚通目前应收账款和应收票据合计179.09 亿元,占总资产的比例为34.83%。

转型阵痛

今年以来,怡亚通多次表态,要创建“供应链+产业链+孵化器”三维一体商业模式。

但纵观其多次转型之路,均收效甚微。

2019年,怡亚通基于酒饮分销基础,通过推出白酒品牌运营业务切入酱酒赛道。虽然这项业务在初期带来了一定的营收增长,但并未持续下去。

2020年至2023年,公司的酒饮运营业务营收分别为8.7亿元、12.4亿元、7.9亿元和5.87 亿元,呈现下滑趋势。2023 年,公司快速将大唐酒业资产组商誉减少至0元,并处置了十多家“秘造酒业”公司。在2024 年半年报中,公司已没有单独披露酒饮运营业务和相关供应链收入。

此外,在新能源产业火爆之际,怡亚通也大肆宣传公司的新能源布局。

其官网在“新能源产业全球化布局”板块,至今还挂着“全力打造充电桩、储能、光伏、新能源商务车、新能源叉车、机器人等行业事业部及专业化团队”等介绍标语。但时至今日,公司都未单独披露过新能源相关业务收入。

在最新的中报中,怡亚通旗下新能源子公司——深圳怡新能源有限公司仍处于亏损状态,上半年亏损931.48 万元。据不完全统计,今年上半年,公司还处置了约13个汽车、能源类公司。

今年以来,怡亚通又开始大肆传播其在 AI、半导体等领域的布局。

在6月、7月的投资者交流过程中,怡亚通IR 团队对外表示“在大科技方面,公司重点拓展半导体存储和AI算力产业供应链业务”,公司已投资入股车规级、行业级嵌入式存储产品公司—— 深圳星火半导体科技有限公司(简称“星火半导体”)。

天眼查显示,星火半导体成立于 2019 年 1 月,注册资本3333万元,2023年10月获怡亚通入股。

目前,关于星火半导体的经营情况尚未有公开可查的数据,但在车规级存储领域,国内市场竞争颇为激烈,且不提各大海外存储龙头,国内企业中,江波龙、佰维存储、兆易创新等也在加速抢占市场。

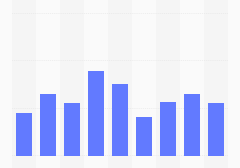

今年以来,怡亚通股价累计下跌36.38%,总市值已击穿百亿,为73.76亿元。