医健IPO解码|医疗数字化解决方案市场规模超百亿,太美医疗还有多少增长空间?

在业内素有“医疗SaaS独角兽”之称的太美医疗“转战”港股,并于日前更新了招股书,由摩根士丹利和中金公司担任联席保荐人。

追溯到2021年12月,太美医疗曾在上交所科创板递交上市申请。2023年3月,该申请遭到终止。回顾三轮问询,关注点聚焦在太美医疗是否依靠核心技术开展生产经营;业务应用的核心技术先进性是否符合科创板定位;以及太美医疗在持续大额亏损的同时,未来销售增长如何具备可持续性。

从大环境来看,去年IPO市场整体呈现低迷态势。普华永道发布的《2023年中国内地和香港IPO市场表现及前景展望》显示,2023年上市新股数量为313只,融资额为3564亿元,和上一年同期相比分别下降26%和39%。

聚焦到医疗数字化行业,通过太美医疗近年来的发展历程也可窥见,在蓬勃发展的医疗SaaS背后,企业盈利能力仍存压力。借助港交所的“新特专科技公司”上市机制(18C机制),尚未实现盈利的太美医疗获得冲击港股上市的机会。

“尤其是A股市场,在注册制下对公司审核的要点还是非常多,上市标准实际上是在提高的。对于选择在港股上市的企业,在出海方面也会获得更多优势。”有一级市场投资人向21世纪经济报道强调,“无论是哪种类型的企业上市,关键还得看公司质地、产品的竞争力和盈利能力。优质公司上市不是问题,问题是公司是否真优质。如果前期上市的表现不好,会让后来者难度增加。”

降本增效寻增长

太美医疗成立于2013年,是一家在中国专注于医学科学行业的数字化解决方案供货商,通过设计及提供行业特定的软件及数字化服务,以加速创新药物及医疗器械等医学科学产品的研究、研发及营销。具体业务包括云端软件销售(SaaS产品、定制产品以及相关技术支持)和提供数字化服务(数字化临床研究服务及IRC服务)。

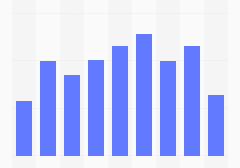

其中,云端软件在2021年至2024年一季度分别实现销售收入1.97亿元、2.11亿元、2.01亿元及4530万元,大部分收入来自SaaS产品。数字化服务作为太美医疗的主要营收来源,同期分别实现收入2.69亿元、3.38亿元、3.7亿元及8670万元,占当期总收入的57.6%、61.6%、64.5%及65.7%。

销售增长的另一面,是居高不下的销售费用。太美医疗销售费用率常年保持在30%以上,高于同行业可比公司的平均值。根据招股书,太美医疗销售费用主要源于SaaS产品的订阅制收费模式,“相较于传统软件项目制的一次性付款,SaaS产品要求公司在早期投入更多的营销成本来吸引和拓展客户,从而导致市场拓展需求的增加。”

但太美医疗曾在回复上交所的问询函中披露,2019年至2021年,SaaS产品客户流失率分别为12.77%、13.06%和 15.91%,其中SaaS 产品年费制收费客户流失率分别为4.35%、4.07%和10.73%。流失率虽处于较低水平,但呈现逐年增高迹象。“2021年年费制产品客户流失率小幅上升的主要原因系部分客户由签订年费制合同切换为签订项目制合同。”太美医疗解释。

在最新招股书中,太美医疗强调,“通过全面的客户支持,公司2021年至2023年的核心客户的留存率分别达 91.2%、94.7%及 87.3%,整体客户留存率分别为82.0%、82.8% 及77.8%。”

此外,太美医疗毛利率由2021年的35.3%下降至2023年的31.2%。“这是由于公司扩大数字化服务品类,临床研究相关成本等开支增加,导致数字化服务及定制产品的毛利减少;2023年公司优先发展SaaS产品,并停止定制产品的部分业务;业务早期阶段增聘人手和服务供货商,未实现成本控制所需的规模经济。”太美医疗方面解释。

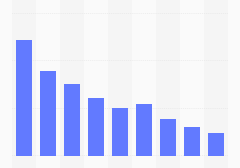

招股书显示,2021年至2023年,太美医疗分别实现总收入4.66亿元、5.49亿元、5.73亿元,同期亏损净额分别为4.8亿元、4.23亿元、3.56亿元。2024年第一季度,太美医疗在实现1.32亿元总收入的同时,亏损净额达1.18亿元。上述亏损净额累计达13.77亿元。

太美医疗将亏损归因于平台和软件开发、较长的初始投资阶段、进行持续的市场教育、定制产品的SaaS转型。“在可预见的未来(包括2024年),将继续处于亏损状态。”太美医疗在招股书中直言,“公司已实施一系列新举措及精简计划,有助于充分有效地管理经营开支。”

太美医疗在最新招股书中强调。2024年第一季度,太美医疗毛利率增加至37.5%,主要原因是该公司2023年精简人员架构导致员工成本大幅减少,其中研发人员人数由2022年底的361名减少至2024年3月底的186名,降幅达48.5%。

市场前景广阔但竞争激烈

公开资料显示,太美医疗成立以来,获得多次融资。其中,2019年完成6.23亿元的E轮和E+轮融资,分别由老虎环球基金与腾讯领投,软银中国、晨兴资本等跟投;2020年10月,再次完成10.7亿元人民币F轮融资,腾讯、高瓴创投、云锋基金等领投,晨兴资本、经纬中国等跟投。

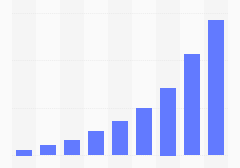

明星风险投资团队的背后,是快速增长的市场。过去十年间,我国生物医药行业取得显著增长。以医药和医疗器械销售产值计,我国医学科学市场规模由2019年的2.3万亿元增至2023年的2.95万亿元,年复合增长率为6.5%,让中国成为全球第二大市场,也是各大经济体中增长最快的市场之一。预期到2028年,该市场将达到4.46万亿元。

对于医学科学企业,研发及营销是两大主要支出。而在研发及营销端同时发力的数字化解决方案供货商,有助于医学科学公司完成产品从实验室到患者的全过程,为医学科学行业中所有参与者提供整体利益。灼识咨询资料显示,医学科学研发和营销数字化解决方案市场规模预计在2028年达243亿元。

纵观全球,早在2018年,时任美国FDA局长Scott Gottlieb就曾公开表示,更好地利用数字工具来捕获和审计数据,有助于降低研发成本,敦促大家摒弃合同研究组织(CRO)传统的人工的研究方法,推动将药物开发和监管完全纳入数字时代。

医疗SaaS领域也已挤满了各大科技巨头。例如,BioNeMo是英伟达推出的AI药物研发平台,它提供了一种更加快捷的AI模型开发和部署方式,能够加速由AI助力的药物研发过程。目前,Cadence、Iambic Therapeutics等超百家企业已采用 BioNeMo来推动计算机辅助药物研发和生成式AI的发展。今年以来,英伟达宣布与安进、强生建立合作伙伴关系,分别利用人工智能用于开发新药、支持手术。

“科技巨头布局医疗赛道的优势在于其前沿的人工智能技术,在算法以及算力等方面的优势是高于传统的医疗企业,但重点和挑战来自于如何获得高质量的大量的底层数据,以及对于医疗场景的深层理解,如何把算法跟算力跟医疗行业的know-how结合起来。这个需要来自医疗行业背景的自身专家和资源,将二者有一个比较好的结合。”有业内人士向21世纪经济报道表示。

跨国药企巨头也在加速人工智能和数字化。今年5月,赛诺菲、Formation Bio和OpenAI宣布正在合作构建AI驱动的软件,汇集数据、软件和经过调整的模型,开发贯穿药物开发生命周期的定制解决方案。据悉,这是制药和生命科学行业的首次此类合作。

大型CRO也在开发自己的软件系统。例如泰格医药在2023年年报中强调,公司持续开发完善一体化、数字化的临床试验平台“泰临研”,该平台综合了临床研究管理系统(CTMS)、电子数据采集系统(EDC)、电子源数据记录(ESR)、远程监查系统(CTRM)、eTMF(Electronic Trial Master File)、卓越研究中心(E-Site)和基于风险的质量管理(RBQM)等多个系统功能。

根据灼识咨询的资料,我国所在的医学科学研发和营销数字化解决方案市场高度分散,以2023年的收入计算,前五大市场参与者的市场份额占比为 23.1%。按同一指标,2023年,太美医疗以5.9%的市场份额位居该市场第一位。

太美医疗招股书显示,截至2024年3月31日,公司已为1400多家医药企业及受托研究机构提供服务,覆盖全球25大医药企业中的21家及中国医药创新企业100强中的90家。但面对激烈的市场竞争环境,太美医疗如何抢占大片市场份额,何时实现盈利,尚待观察。