颖通控股赴港IPO的性感故事:暴利躺赢、香水迷情与潜在危机

给爱马仕做香水代理的中国公司要上市了。

7月18日,颖通控股有限公司(以下简称“颖通控股”)向港交所递交招股说明书,拟主板挂牌上市,法国巴黎银行和中信证券担任联席保荐人。

作为一个B端公司,颖通控股并不直面消费者。但它所管理的品牌有不少奢侈品巨头,包括爱马仕、梵克雅宝、萧邦等63个品牌,业务涉及香水、护肤品、彩妆和眼镜四个板块。

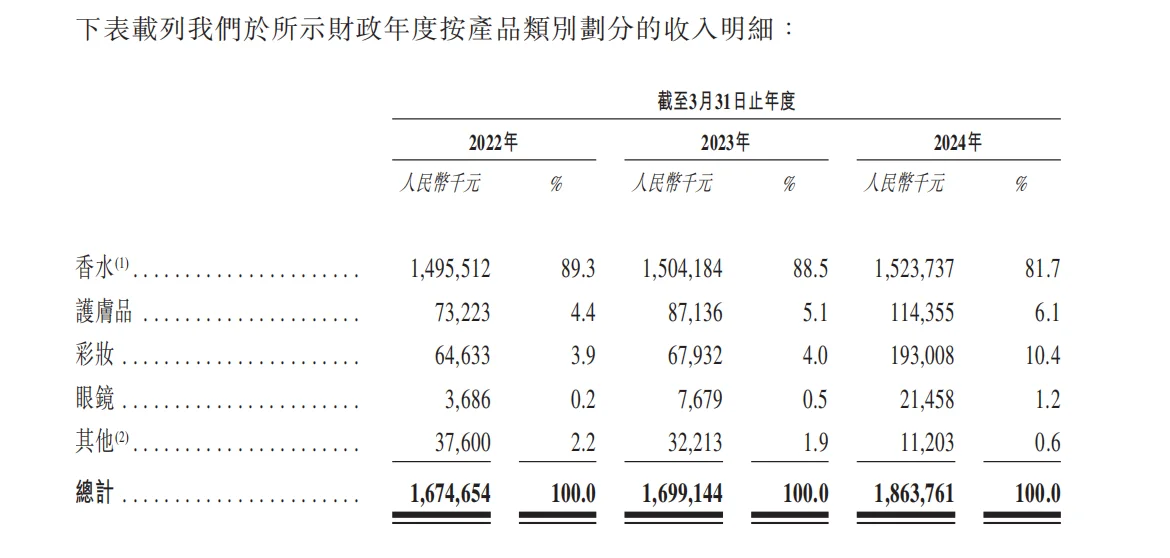

其中,香水品牌组合有48个,为其支柱型业务。从业务贡献度看,颖通超八成收入来自香水业务。2022财年至2024财年,香水收入占总收入比例分别为89.3%、88.5%和81.7%。

根据咨询机构弗若斯特沙利文,按2023财年零售额计,颖通控股是中国内地、香港及澳门综合市场第三大香水集团,也是五大香水集团当中唯一的香水品牌管理公司。因此,颖通也被资本市场称为“香水霸主”。

那么帮助巨头在中国卖香水究竟有多赚钱?

暴利躺赢

招股书显示,2022财年至2024财年,颖通控股的营收分别为16.75亿元、16.99亿元和18.64亿元;同期,净利润分别为1.71亿元、1.73亿元和2.06亿。算下来,在收入和净利润上,近3年复合增长率分别为5.5%和9.92%,毛利率水平稳定在50%以上。

在业务模式上,颖通控股主要包括两个关键组成部分,一是品牌建设及提升,即为品牌设计及实施量身定制的市场进入及扩张计划;二是在中国内地、香港及澳门采购及分销其品牌产品,即通过公司的全渠道销售及分销网络向广阔的消费者分销产品。

尤其在渠道方面,颖通控股已建立了百货、电商、免税和现代通路驱动这“四驾马车”。招股书显示,截至2024财年,颖通拥有7500个线下销售点,遍布中国内地、香港及澳门400多个城市。

对于1987年就将国际香水引入中国内地的颖通而言,其在渠道铺设上已经产生了规模效应,可谓是国际品牌入驻中国逃不开的渠道“守门员”。若是国际品牌入驻中国,继续高度依赖代理商,那么每年50%以上毛利率的商业模式,无疑是一个“躺赢”的生意。

香水迷情

然而,这一切在疫情之后悄然转变。市场调查公司NPD在一份调查报告中指出,“香水效应”正在取代“口红指数”,成为反映经济发展和社会消费趋势的新参照物。一方面是因为口罩遮挡减少了化妆机会,使得人们转向选择“快速喷一下就能获得极大幸福感的奢侈品”;另一方面,香水可以缓解居家隔离的孤独,一下子成为了“一种振奋精神的美容产品”。

得益于新冠疫情后的“香水效应”,香水成为近年来化妆品企业们增长最快的品类,没有之一。具体来看,2023财年,LVMH香水与化妆品业务增长11%,欧莱雅香水品类销售额增长17%;雅诗兰黛集团全年净销售额下降10%,但香水业绩却实现14%的增长。

潜在危机

成也萧何,败也萧何。

在香水香水效应给化妆品国际巨头带来快速增长的同时,也激发了它们攫取利润的贪婪,不仅纷纷斥巨资收购香水品牌,还开始下场将代理转向自营模式。

瑞士奢侈品公司历峰集团,自去年9月正式成立高级香水与美容部门后,将旗下卡地亚、梵克雅宝、万宝龙、登喜路、蔻依和阿拉亚共6个品牌的香水和美妆业务收回。而在此之前,其中前5个品牌的香水授权归属Inter Parfums。

值得注意的是,全球主要香水制造商和代理商之一Inter Parfums,与颖通合作超过30年,一直稳居颖通控股前五大供应商。截至2024年3月31日,年度交易金额为2.25亿元,占总采购额的23.8%。

这将对颖通控股造成何种影响?

招股书中披露了一个类似案例:2022年12月,颖通控股与一家主要奢侈品牌的主要品牌授权商签订的分销协议到期,而这个分销协议为颖通2023财年总收入贡献4.2亿元人民币,约占总收入的25.5%。

国际品牌收回授权对颖通而言,无疑是一个随时都可能被引爆的炸弹。这也暴露出颖通控股商业模式上的问题——作为一个中间商,没有拿得出手的自有品牌。这让颖通不得不加速业务转型。

2022年,颖通控股以自有眼镜品牌Santa Monica为延伸,推出五款入门级高级香水。但截至2024财年Santa Monica品牌全部营收为1700万元人民币,仅占年度收入的0.9%。

为此,颖通控股也在考虑收购或投资外部品牌,甚至与其他品牌共同成立合资企业。但颖通的策略与国际集团不谋而合。2022年,西班牙美妆集团Puig以10亿欧元(约合人民币78.97亿元)估值拿下小众品牌Byredo;2023年,法国奢侈品公司Kering(开云)集团35亿欧元(约合人民币277亿元)收购Creed。此外,近年来,中国本土发展起来的3个原创高端香水品牌(观夏、闻献和melt season),均被国际美妆巨头入股。

可以看出,国际巨头下场不仅让场内标的物变得稀缺,也让交易对价水涨船高。颖通控股也在招股书中称,“我们尚未发现任何合适收购或投资的目标”,并称收购或投资地区将以“中国或东南亚其他地方品牌为主”。

值得一提的是,开云集团之所以能够顺利收购Creed,得益于资本市场的力量。为达成以全现金收购Creed所有股权,开云集团发行总额38亿欧元的四期债券。而颖通集团招股书里披露的头号募资用途便是进一步发展自有品牌,以及收购或投资外部品牌。

此外,多年来颖通控股在渠道建设上,约有一半为零售商渠道,自营渠道占比为24%,其中网店占比更少,仅有6.8%。根据弗若斯特沙利文预测,2023年至2028年,线上渠道年复合增长率将达22.2%,而线下渠道年复合增长率为10.1%。

结合其目前推出“入门级”香水的定位,如此往后,线上渠道的空白将不利于其进一步向下沉市场渗透,最终将导致其自有品牌推广受限。

为此,颖通控股计划强化自营渠道建设。当前,颖通控股已开创了自营零售商品牌“拾氛气盒”,并在上海K11经营着一家线下拾氛气盒门店,以及入驻了天猫、微信商城及小红Mall这三大电商平台。

但这还远远不够。颖通控股计划今后实现线上和线下联动,未来4年在中国开设100家线下自营门店(专柜),同时升级数字化CRM系统以支持建设全周期消费者会员管理计划。而这两项计划也是其上市的强烈动力。在其招股书里,上述两项计划分别排在募资用途里的第二和第三顺位。

前有国际巨头压制,后有电商平台冲击,中国最大香水代理颖通控股能否借助上市转型成功是个巨大疑问。