招行调整“M+ ”会员体系 多家机构改造会员体系折射财富管理之变

“不排队”、“专属理财服务区”、“机场贵宾室”……作为一种身份象征的金葵花,正逐渐融入进招行新的“M+”体系。

近日,21世纪经济报道记者获悉,招商银行通过APP发布了该行M+会员体系调整公告,新体系将自6月25日起生效。

据悉,招行“M+会员体系”最初于2020推出,依据资产值、活跃度等指标将客户划分为九个等级,以此实现精细化管理。在本次调整中,招行对尾部客群进一步整合,正式公开该行高端客群的分层,也实现了APP端的M+分级体系与传统的金卡、金葵花等传统体系的融合。

一位业内人士向21世纪经济报道记者表示,对于庞大的银行团队而言,如果能利用一套体系、一种语言来做客户经营,其实是性价比极高的。

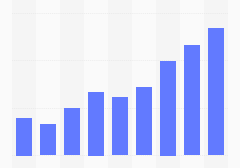

年报显示,截至2023年末,招行零售客户总数为1.97亿户,较上年末增长7.07%。

借助会员体系进行精细化运营,已经成为财富管理的业内趋势。近期,中信银行、民生银行、交通银行、邮储银行、蚂蚁财富也调整了其客户分级体系。

招行M+分级体系调整为10层

对比招商银行新旧两版M+会员体系,可以发现多方面的变化——表述上原“成长值”变更为了“财富门槛值”,数量上由9个等级调整为10个等级,整体上呈现“尾部整合,中部做细,高端做精”的思路。

为何招行的“成长值”变为了“财富门槛值”?

接近招行人士表示,原来的成长值涵盖“资产值”与“活跃度”等部分,本次调整后严格按照资产规模来划分等级。

同时,该行的会员有效期也从原90天缩短为1个月。

从尾部客群来看,招行撤销了原对应五千、一万资产的M2和M3标准,体现了“尾部整合”的思路。此前,21世纪经济报道记者曾独家报道,招行通过新设立的零售客群部,将一定资产规模以下的客户上收至总行进行集约化经营。

但为何单独增设了1000元的大众M2?上述人士表示,该行开户一般需要预存1000元。

在中部的“双金”客群上,门槛为50万元的金葵花客群细分为了金葵花M1-M3,正式公布其200万的分层,体现了“中部做细”的思路。

在高端客群上,招行首次正式对外公开其私行分级标准。虽然在2023年年报中招行不再公布私行AUM,但本次该行首度对外公开了私行的三个等级,包括私行M1对应1000万,私行M2对应5000万,私行M3对应1亿。

接近招行人士向21世纪经济报道记者表示,新的私行M1-M3实际上早有内部分级,分别称作“私行”、“超高端”以及“亿级”客户。

从经营角度而言,招行本次调整客户分层体系有何深意?

一位业内人士向21世纪经济记者表示,在大财富管理中存在诸多待解难题,包括总行和分支行、业务和风险、对公和零售之间,以及零售的信贷和财富板块、大众客群和财私客群之间的分化。“如果能利用一套体系、一种语言来做客户经营,其实是性价比极高的。会员体系就是非常典型的例子。”

换句话说,过去招行拥有多套客户分级方式,包括储蓄卡端的普卡、金卡、金葵花、钻卡、私行分类标准,以及APP端的“M+体系”,但本次调整在新版M+体系前添加了金葵花等概念,实现了两套“语言”的融合。

“用一套会员体系统合起来,经营和管理的效率会高很多。”业内人士表示。

不过,多位知情人士对记者表示,对基层一线影响不大。“一线关心的是从0到1,总行和中后台更关心从1到N。”

银行、互金机构密集更新客户分级体系

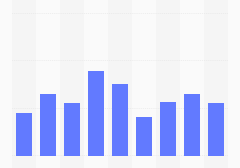

近年来,在市场调整和费率改革的背景下,商业银行和互联网金融的财富业务压力骤增,多个头部机构的基金保有规模出现下降。

21世纪经济报道记者注意到,除招商银行外,近期多家银行和互联网金融公司均调整了其客户分级体系,更精细的分层和更明确的权益成为了业内趋势。

据中信银行官网,该行于去年12月发布App10.0版本,并同步推出中信红R会员体系。中信银行表示,该体系统一了客户分级、定级标准、会员等级权益配置和会员升级体验。中信银行私行也于2022年将分层体系升级为五个耀钻等级,并严格依照资产余额确定分级。

据民生银行官网,该行在去年12月对零售客户权益体系进行整合升级,涉及“非凡礼遇”专区、“V+会员”专区的多项调整。

据邮储银行官网,该行在2023年发布了全面升级的客户分层服务体系,新体系包括10万元以下的大众客户,10-50万元的金桂客户,50万元-600万元的“富嘉”客户,600万元以上的“鼎福”客户。

除了银行业外,也有互联网金融巨头对其用户成长体系进行了升级。

去年年底,蚂蚁财富旗下的财富黑卡推出了财富资产成长计划。当30天日均资产分别提升至20万元、30万元、50万元、100万元时,即可解锁对应节点黑卡福袋。同期,天天基金也上线了VIP专区,将VIP会员划分为“V1至V6”六个等级。

一位前头部互联网财富平台负责人向21世纪经济报道记者表示 ,“互金和银行的客户分级的本质差不多,都是引导进阶和做留存。一手推动业务转化,一手做满意度提升。”