半导体厂商的算力角逐丨算力网风云

编者按

在数字经济潮涌与大模型井喷的时代,算力正如水、电一般,逐日成为现代社会赖以生存的稀缺资源。可以说,谁拥有了算力的主导权,谁就捏住了面向人工智能的头等船票。

这样的时代巨浪下,我国的算力也已步入高速发展新阶段。在此过程中,构建全国一体化算力网,更是应对新一轮科技革命和产业变革的重要举措。而在进行全国“算力网”的布局中,存在不同的市场主体角色,包括阿里、华为、电信运营商乃至其他算力服务商,都有自己的主张。

就此,21世纪经济报道推出“算力网风云”系列报道,围绕中国算力一体化体系建设现状、难点与堵点、产业链机会等进行全方位解读。在对国内算力网现状进行5篇稿件解读后,接下来的系列稿件将重点关注算力上中下游产业链企业如何参与一体化算力网建设,以及随着全国一体化算力网建设铺开,相关产业链未来的发展空间、投资机会。

算力产业链系列稿的第二篇、亦即专题第七篇稿件重点关注半导体元器件产业链。当前随着AI应用进一步落地,高算力的AI芯片一直处于结构性紧缺状态。面对日益增长的需求,各大芯片厂商也在算力赛场上展开角逐。同时,在全国算力一体化体系建设的背景下,未来半导体元器件产业也将呈现更加复杂的格局。

在算力的核心要素中,芯片无疑处于关键地位。

尤其是生成式AI“降临”后,算力需求暴增,国内新型的智算中心持续涌现。随着AI应用进一步落地,高算力的AI芯片一直处于结构性紧缺状态。

面对日益增长的需求,各大芯片厂商也在算力赛场上展开角逐,2024年在政策变化下呈现更加复杂的格局。

一方面,当前在全球AI芯片领域,英伟达依然一马当先,英特尔和AMD继续猛攻。但是由于美国多次升级出口管制,限制中国企业获取AI芯片,目前这些芯片巨头最先进的AI芯片无法出售给中国。在过去几年中,中下游企业们也尽可能地抢购英伟达高算力芯片,不过,记者从产业链了解到,今年特供版的H20反倒是需求不高。

另一方面,国内的算力阵营们也在发力,华为昇腾等国内的AI芯片产品在加速前行。同时,国家集成电路产业投资基金三期股份有限公司(以下简称“大基金三期”)已于5月24日注册成立,注册资本高达3440亿元人民币,足见国家对于半导体产业支持的力度和决心。

IDC中国分析师杜昀龙告诉21世纪经济报道记者:“目前看来,中国本土芯片算力有明显提升,主要体现在两个方面。第一,市场上出现的品牌变多,并且有实际的产品被最终用户使用。第二,市场规模变大,占整体加速计算市场接近15%的份额。”

可移动的算力

算力是数字经济时代的新型生产力,算力网是支撑数字经济高质量发展的关键基础设施。近年来,我国加快构建全国一体化算力算力网,其中,“东数西算”工程是重点规划。

“东数西算”工程的实施布局需要综合考虑多方面的因素,将数据中心往西部迁移有诸多考量。其中,值得注意的一点是,数据中心这一环节更容易搬迁和建设。

算力、数据、算法之外,能源亦是算力市场有关键要素。具体来看,能源很难移动,不同区域能源禀赋各异,很多能源只能在本地使用;数据是可被传输的,但是数据产生是离散的;而算力底层是芯片,芯片、搭载着芯片的服务器都可以搬运,能够被批量移动。换言之,将数据中心这一要素进行迁移,是结构性布局优化的合理选择,算力的移动成本相对更小。

在算力可移动的大背景下,十多年间国内的算力市场经历了不小的变化。一方面,需求驱动下,算力市场规模不断攀升;另一方面,数据中心的类型也从通用计算,拓展至更注重AI能力的智能计算(加速计算)。

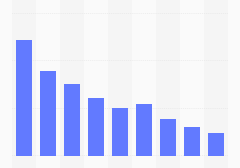

IDC中国研究经理索引接受21世纪经济报道采访时谈道,中国的算力市场正在由高速增长进入到高质量增长的阶段。过去十几年,中国全面进入数字化经济这个新的阶段,对算力产生了大量的需求。2002年,中国服务器市场出货量约为26万台,到2011年,年出货量突破100万台,2018年突破300万台,这十几年达到两位数的年平均增长率,也进入到云计算爆发的一年,计算效率开始大幅提高,但依然以通用算力为主。

他进一步分析道:“直到2019年,由于人工智能应用的快速发展,搭载GPU等协处理器的加速计算服务器市场开始快速增长,中国算力市场进入到高质量发展阶段。从2019年到2022年,中国整体服务器市场规模的增量有接近一半来自于加速计算服务器的投入。2023年,在生成式AI的推动下,智能算力进一步快速发展,加速计算服务器市场占整体服务器市场30%以上,成为服务器市场非常重要的组成部分。”

对于今年国内数据中心的需求走势,英特尔市场营销集团副总裁、中国区数据中心销售总经理兼中国区运营商销售总经理庄秉翰向21世纪经济报道记者表示,近两年生成式AI为业界带来了诸多新需求,在新的数据中心建设过程中会优先侧重在智算数据中心。但是从去年下半年到今年,通用数据中心恢复到之前的节奏进行持续建设,同时智算数据中心建设也在加速。

“在智算中心里,由于客户对算力需求的增加,GPU或AI加速器的数量比例会比原来有所提高,而由于大部分基于GPU的服务器仍然需要CPU。例如一个RAG(检索增强生成技术)除了运算引擎之外,数据库、查找等其他的功能也都需要CPU来完成,所以对CPU的需求也会相应有所增加。需求会根据市场的动态产生相应的变动。”

国产算力崛起

中国信通院算力指数发展白皮书(2023年)显示,2022年中国算力规模达到180 Exa Flops(Exa是10的18次方),占全球总量的33%,其中基础算力为26%,智能算力分别为28%,超级算力为18%。美国占全球总量的34%,其中基础算力为27%,智能算力分别为45%,超级算力为48%。在存量算力上,中国和美国是唯二的世界强国。

谈及国内的情况,杜昀龙表示,目前智算中心的数量在不断增长,以(AI)推理为主。从整体布局来看,算力中心还是处于紧缺状态。但是,局部也确实存在过剩或者暂时闲置的状态。

具体到国内企业上,巨头中华为、阿里、百度、腾讯都已经有自研AI芯片,有的对外销售、有的自用。

比如华为的昇腾系列,已经支持了国内过半的AI大模型训练;百度旗下的昆仑芯片,瞄准的是云端AI通用芯片;阿里已经推出高性能推理AI芯片含光系列;腾讯自研的AI推理芯片紫霄,已经量产并在腾讯会议等业务上落地。

AI相关的芯片企业中,既有上市的寒武纪、景嘉微、海光信息,也有芯动科技、燧原、瀚博、沐曦、壁仞、摩尔线程、天数智芯等老牌和新创企业。

其中,壁仞相关人士向记者介绍道,通用GPU产品壁砺系列已经在多地的智算中心与终端应用客户处落地,近期壁仞与无问芯穹等算力优化企业建立合作,助力国内大模型厂商更加便捷地使用国产AI算力软硬件平台。

此外,软件生态的建设还包括对于开发者的培养,包括壁仞在内的国产AI芯片玩家都在通过与高校的合作,培养国产软件生态的“种子”开发者——比如浙江大学主导的AI教学平台Mo平台,就使用了壁仞的硬件和软件平台作为实操教学的基础。

杜昀龙还告诉记者:“除了华为之外,目前看到寒武纪和燧原科技的增长相对比较快。”可以看到,在制裁升级和算力紧缺的背景下,国内的AI企业、GPU企业正努力前行。

当前国内在政策和资金上加大扶持力度,大基金三期的注册资本就高于一期(987.2亿元)、二期(2041.5亿元)的总和,经营范围更加详细。在投资方向上,业界普遍认为算力芯片和存储芯片成为关键领域。

根据刘翔科技研究的分析预测,首先半导体先进工艺制造和先进封装会是绝对大头,预计大基金三期在半导体制造和先进封装的投资权重比一期和二期都要高不少,“但投的肯定不是成熟制程,一定是先进制程。当前全球硬科技竞争最顶尖的AI领域,是全球最先进的芯片制程工艺+先进封装工艺(比如Cowos)合力。”他指出。

第二个方向是存储及AI相关高速存储HBM。“存储本来就站半导体1/3的市场规模,当前AI的竞争除了算力之外,随着AI集群网络化趋势,存力和运力反而是更为竞争的焦点。”

其三是一些关键半导体设备和材料,比如光刻机、光刻胶等。在刘翔看来,在一些相对壁垒较低的半导体设备,当前国内很多半导体设备厂商已经开始内卷,这间接说明国家大基金前两期的成效体现了。在这一领域缺的不是资金,还是技术积累,还需要时间。

AI芯片全面竞赛

当然,国内的芯片厂商依然面临着英伟达等国际巨头的直接竞争,这不仅仅涉及芯片层面的代际区别,更是整体生态体系的差距。比如从英伟达生态迁移到昇腾生态,就要花上数年时间。

不论全球还是国内,芯片厂商的竞争更加激励。整体而言,实现生成式AI的基础设施并非只有GPU,还包括CPU、ASIC、FPGA、TPU等多种类型的计算芯片,而各家芯片厂都在串联多样性算力的解决方案。

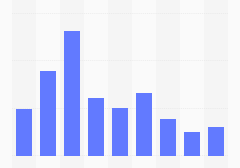

毫无疑问,英伟达的GPU产品依然全球抢手,财报业绩的暴增也受益于数据中心市场的驱动。在2025财年的第一季度,英伟达的数据中心业务营收达到创纪录的226亿美元,环比增长23%,同比增长427%。上一代Hopper平台上生成式AI训练和推理的需求依然强劲,最新的Blackwell新架构的芯片产品正在生产出货过程中,芯片定价也进一步上涨。

但并不意味着英伟达可以高枕无忧,英特尔、AMD都在虎视眈眈抢占份额,一众互联网厂商也在大力自研芯片来互为补充。

比如,英特尔最新发布了最新一代5纳米AI芯片Gaudi3 ,预计将于2024年第二季度面向OEM厂商出货,主要对标英伟达H100 GPU,Gaudi3尤其强调其更高的能效和更低的成本;AMD去年就推出了MI300系列产品,MI300X芯片拥有超过1500亿个晶体管,对标的同样是英伟达H100,其在推理工作负载上有一定优势,微软也在日前的大会上表示采用了MI300X芯片。

目前,英伟达的大客户——谷歌、微软、亚马逊、Meta等巨头企业都已经推出了自研的芯片。例如谷歌不仅推出了TPU,今年还发布了新的服务器CPU芯片Axion,采用了arm架构;亚马逊的训练芯片Trainium和推理芯片Inferentia,微软有AI芯片Azure Maia 100和服务器CPU Cobalt 100。

今年初,英伟达就被曝正在组建全新业务部门,研发ASIC芯片,用于满足云巨头厂商定制化芯片的需求。不难发现,GPU、CPU、ASIC领域的竞赛尤为激烈。

AI芯片市场的竞争愈加白热化,芯片厂商在技术研发和生态系统构建上投入大量资源,以争夺市场份额。未来几年内,随着更多政策、创新技术和产品的推出,市场格局可能会进一步变化。无论是国际巨头还是本土企业,都需要在技术、成本和市场需求之间找到平衡,才能在这场竞赛中脱颖而出。