头部券商A股投行业绩集体“跳水” 中金、广发港股IPO承销逆风翻盘

自“827新政”官宣IPO节奏阶段性收紧,已经接近9个月,券商在A股的投行业务所受冲击正在加速显现。

21世纪经济报道记者梳理Wind数据发现,截至5月23日,年内头部券商股权业务承销规模悉数大跌。

与此同时,不少拥有境外子公司的投行纷纷转道,加大港股布局力度,一场港股市场争霸赛悄然铺开。

“春节以后,A股IPO受理基本停摆。从集团整体战略角度出发,我们能做的是劝说部分手头项目赴港上市,增加集团港股投行业务收入。”某头部券商投行高管告诉21世纪经济报道记者。

如今,布局成果已经逐渐显现。

根据Wind,截至5月23日,个别内资券商年内港股业绩表现颇佳。其中,中金公司股权承销规模位居港股第一,合计募资27.39亿港元,市占率高达33.84%。广发证券紧随其后。

股权业务业绩“跳水”

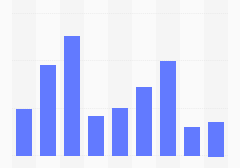

根据Wind,截至5月23日,年内新上市企业仅有37家,较2023年同期减少56家、2022年同期减少85家、2021年同期减少145家。

新股IPO数量锐减之下,投行业绩大幅缩水。不过,由于各家业绩均大幅下降,整体排名变化则相对不大。

具体来看,头部券商投行——中信证券、中金公司、中信建投、华泰证券、广发证券、国泰君安中,前三甲座次未变,分别为中信证券、中金公司、华泰证券,其年内股权承销规模分别为274.96亿元、134.71亿元、133.44亿元,分别较去年同期减少1217.84亿元、600.06亿元、574.40亿元。三家券商中,IPO承销规模降幅相对较小的为华泰证券,仅缩水35.71%;而中信证券和中金公司同比降幅均在80%以上。

值得关注的是,从缩水幅度来看,“抗跌”能力最强的为广发证券,其年内实现股权业务承销规模89.45亿元,较去年同期缩水26.49%。

广发证券股权业务缩水最低,源于其IPO业务体量基数较小。其2023年1月1日~5月23日承销规模仅为10.43亿元。因此尽管年内IPO业务无进账,但IPO业务下滑带来的拖累仍然有限。

“抗跌”能力仅次于广发证券的是国泰君安,其年内股权承销规模为80.77亿元,同比缩水46.59%。

事实上,国泰君安IPO业务下滑幅度较之其他头部券商并不低,承销规模由86.57亿元锐减至13.93亿元,缩水83.91%。其股权业务下滑幅度之所以保持在五成以内,关键在于其年内可转债与可交换债承销规模的大幅增加。

2023年1月1日~5月23日,国泰君安并无可交换债进账,可转债规模为5.34亿元;然而今年同期,其可转债规模增加17.79亿元至23.13亿元,同时完成27亿元规模的可交换债承销。二者叠加,使得国泰君安年内相关承销规模多出44.79亿元,IPO承销规模下滑带来的差距在一定程度上得以抵消。

中金、广发异军突起

为了缓解A股市场遇冷带来的创收压力,拥有境外子公司的券商投行,纷纷加大海外业务尤其是港股业务布局力度,同时劝说部分原本计划冲刺A股的上市公司赴港上市,以期通过港股业绩的提升,缩小证券公司整体的投行业绩下滑幅度。

不过,与A股集体下跌不同,港股市场IPO呈现明显分化。

中金公司与广发证券表现最为突出,行业排名与承销规模双双大增。

一方面,中金公司香港子公司——中国国际金融香港证券有限公司(简称“中金香港”)表现颇优,年内股权业务承销规模位列港股第一,承销规模27.39亿港元,市占率高达33.84%,高出排名第二的投行25.31个百分点。而在2023年同期,中金香港市占率尚为5.26%。

另一方面,广发证券的两家香港子公司广发融资、广发证券经纪,年内承销规模均同比大增。其中,广发融资表现更胜一筹,年内实现承销规模6.90亿港元,同比大增796.10%;市场排名紧随中金香港之后,位列港股第二,去年同期则排在第33名,约为行业前三分之一。广发证券经纪年内承销规模同比提升136.36%,但其提升幅度之大主要源于去年基数较小,年内承销规模仅为0.26亿港元,排在行业第43名,位居行业中游,名次较去年提升29名。

A股投行业务常年位居前三甲的中信证券和华泰证券,年内港股业务表现则相对欠佳。

二者相比,中信证券表现略好。中信证券在港子公司主要为中信证券国际有限公司(简称“中信国际”)和中信里昂证券有限公司(简称“中信里昂”)。

前者年内实现承销规模0.68亿港元,排在行业第24名,去年同期无进项;中信里昂年内承销规模仅为0.12亿港元,排名较去年同期下降13个位次。

华泰证券在港业务通过华泰金融控股(香港)有限公司进行,其年内承销规模仅为0.03亿元,同比缩水97.52%;位居行业第79名,较去年同期下降55个位次。