日常收支管理和应急存款准备不足 青年人金融健康水平引关注

近日,中国普惠金融研究院(CAFI)院长贝多广在由《金融监管研究》、中国人民大学、对外经济贸易大学共同主办的“金融强国”主题对话暨全国金融学院院长联席会活动上发布了由CAFI和蚂蚁集团研究院共同完成的《消费者金融健康》报告(以下简称《报告》)。

早在央行发布的《中国普惠金融指标分析报告(2021 年)》中,“金融健康”一词被正式引入,并且出现了 5 次,对金融健康的要义进行了详细阐述,即要促使个体有效平衡日常收支、稳妥管理资产负债、积极应对风险挑战、持续提升金融素养、不断保持行为理性、稳步增强未来信心,这将有助于提升个体的金融获得感、幸福感和安全感,筑牢金融稳定和共同富裕的微观基础。

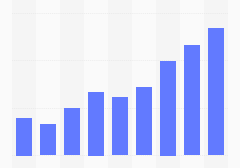

贝多广介绍,《报告》采用主观和综合两种评估方式对30602份有效样本进行分析,发现约四成消费者处于比较健康或非常健康状态,13%的受访者金融健康状况需要“重点关注”。暴露出的问题主要体现在:30岁以下青年人的金融健康状况更需关注,保险保障覆盖程度在各群体都亟待改善,乡村居民的债务可控比例较低,灵活就业者和小微企业主流动性紧张问题最为突出。

值得注意的是,《报告》显示,在 60 岁以下群体中,所有指标都呈现出“越年轻、越挣扎”的特征。从文化习俗和常识上判断,我们通常会认为年轻人对未来会有更积极的预期,也会更少地按照老习俗行事,然而调查结果却并非如此。例如,相较 50-59 岁年龄组,16-24 岁年龄组预期未来财务状况会变好的比例低了 10 个百分点,很少或从不为人情往来支出感到压力的比例更是低了 16 个百分点。《报告》分析,前者可能与当前的人口结构和就业形势密切相关,而后者则可能是收支和财富状况多维度连锁反应。

《报告》还指出,相对的年轻群体面临的最大挑战在于日常收支管理和应急存款准备不足。对于 16-25 岁群体而言,收入大于支出的比例仅为 38.0%,应急存款能够在失去收入的情况下支持超过 3个月生活费用的仅为 35.9%。

整体来看,金融健康水平随着年龄的增长呈现出先上升后小幅下降的趋势,相对年轻群体需要从各个层面着手提升金融健康。不过,《报告》也提醒,上述特征可能不仅仅是生命周期中财务金融特征的变化,也可能体现了不同时代经济状况和财富红利的差别,应该辩证看待。

青年人金融健康水平有待提高

这与许多先前的调查研究都有所不同。例如,新冠疫情期间 CAFI组织的金融健康调查显示,“上有老,下有小”的中年人有更大的比例出现入不敷出的情况,更年轻和更年长的情况都更好。又如,美国金融健康网络 2023 年的年度金融健康调查显示,36-49 岁受访者只在一半指标上积极回应多于更年轻群体,而在收支平衡、未来财务安排、债务可控程度指标上积极回应少于更年轻群体。

为什么会出现这种变化?中国普惠金融研究院研究员曾恋云告诉21世纪经济报道记者,青年人的金融健康状况可能与当前的经济和就业形势有关。相对于职场的中流砥柱们,青年人的收入水平一般更低,收入的波动性也会更大。而且从调查的结果来看,收入不稳定对金融健康的影响更大。

调查数据显示,即使收入水平在 5 万元以下,当收入波动性较低时,金融健康处于“比较健康”和“非常健康”状态的比例合计为 40.9%,达到同收入水平中高波动组(8.2%)的约 5 倍。收入波动性处于中高水平的分组要在收入达到30万及以上时才能超过收入5万以下低波动组的金融健康程度。这意味着,从群体意义上来看,收入波动性对金融健康带来的负面影响需要数倍收入的提升才能弥补。

对此,《报告》分析,虽然高收入似乎总应该比低收入更好,但如果缺乏稳定性,人们可能会在收入波动或意外开支期间难以支付基本费用,从而导致储蓄耗尽或债务积累。除此之外,收入波动性高也会提升金融规划和执行、风险管理的难度。

此外,曾恋云还向记者表示,与前几代人不同,青年人更早就暴露在各种各样的金融服务当中,这对青年人的金融素养提出了更高的要求,尤其是债务素养以及管理信用和债务的能力。从发达国家经验来看,随着信用产品的普及,对债务和信用的管理成为几乎每个成年人都应该具备的重要能力。金融机构和教育部门在提升消费者金融素养和金融健康方面大有可为。

曾恋云坦言,金融行业的同质化竞争已经很严峻,如果金融机构能够帮助客户提升金融健康水平,这不仅有利于树立自身品牌,还能够赢得客户的忠诚和认可,对提升整个社会的金融稳定性也有帮助,是一个“三赢”的过程。近几年来,也有越来越多的机构把如何帮助客户提升金融健康纳入ESG信息披露报告。

“而且,从国际经验来看,金融教育其实是在‘可教导的时刻’的效果最明显,即在一些特定的金融场景,例如客户刚刚获批一张信用卡的时候,就告诉他如何管理自己的信用状况和控制债务负担程度。”曾恋云认为,金融健康要从理念倡导走到实践探索的阶段,金融机构的力量不可或缺,但行业从转变观念到付诸行动仍然需要一个过程。《报告》披露的调查数据也显示,消费者在数字平台的金融教育参与程度越高,金融素养和金融健康水平越好。

金融健康应融入国民金融教育

正如金融发展本身不是目的,通过“好金融”实现“好社会”才是真正愿景一样,金融教育也应该向这一目标靠拢。

《报告》认为,将金融健康作为国民金融教育的重要组成部分,可以让施教方的干预内容和方式更加“以终为始”,减少流于形式的金融教育,同时也让金融消费者对构建自身的金融福祉有更全面的认识框架。

《报告》介绍,金融健康教育可以帮助金融消费者更系统化地了解如何进行日常财务管理,如何应对潜在的风险冲击,如何为未来的发展规划做财务准备,让消费、储蓄、投资和借贷等金融行为服务于生活品质的提升和发展目标的实现。

曾恋云还告诉记者,将金融健康纳入国民金融教育会是一个循序渐进的过程,在不同的教育阶段有不同的梯度,但整体而言,培育金融健康的理念框架需要得到格外的重视。毕竟随着技术的进步金融行业也在快速发展,金融产品和服务的迭代速度会很快,但良好的金融健康理念可以让人受益终身。

结合国内外发展经验,《报告》认为将金融健康融入国民金融教育体系中至少需要关注如下三个方面:

一是要从小抓起。金融健康不是成年后、开始使用金融服务时才需要关注的理念,而是过好一生的重要课题。国际上已经有很多国家将金融教育纳入了中小学课程大纲,按照学生对图形、文字、数学的理解水平分成若干阶段来开展金融教育,潜移默化地推动树立良好的金融理念和态度,为形成好的金融行为习惯打下基础。从小学认识钱币、了解金融机构的名称和基础功能,到中学学习金融健康的框架,接触到需要更复杂数学知识的贷款分期计算等等,可以帮助未成年人逐渐形成基础的金融思维,在走向社会时更加从容地应对工作和生活中的金融事务。

二是要充分运用新技术、创造新模式寓教于乐、有效助推。充分运用新技术和创造新模式可以将金融教育变得更加有趣、易于理解,更具吸引力,并且有潜力在非典型教育场景中实现能力的助推。通过移动应用程序、在线平台和社群、人工智能和大数据技术等,金融教育可以是模块化、个性化的,可以是好玩的、社交的,也可以融入在恰恰需要信息赋能、行为助推的生活场景中,在“可教导的时刻”实现最有效的影响力。

三是要形成长效更新机制。金融、商业、技术、文化,一切都在变化,不变的是我们对社会福祉的追求。面向未来,我们需要形成长效更新机制,以动态的视角、开放的心态对金融教育的框架、主题、内容和形式等进行不断提升。

此外,《报告》还显示,保险保障覆盖程度是所有年龄段群体都亟待改善的指标。50-60岁群体中,认为“我购买的保险可以充分覆盖各类风险”比较或非常符合自身状况的比例最高,为32.1%,这个比例在 16-25 岁受访者中最低,为 19.3%。由此可见,即使是保险保障覆盖程度最好的年龄段也仍然存在较大的保险不足比例,普惠保险的发展任重道远。