2022-2023年中国肉禽类预制菜产业:B端进一步降低成本,对占领更大市场份额有益

近年来,中国居民可支配收入上升,饮食结构由温饱型消费转向膳食平衡型消费,对肉类的需求呈现上升趋势,并在消费者追求便利化用餐的趋势下,肉禽类预制菜迎来发展契机。

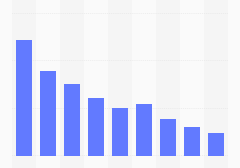

2019-2026年中国肉禽预制菜行业市场规模及预测

数据显示,2021年中国肉禽预制菜行业规模为977亿元,同比增长17.8%,预计未来中国肉禽预制菜市场保持较高的增长速度,2026年肉禽预制菜市场规模将达3289亿元。疫情期间,线下餐饮消费受到制约,整个肉制品市场的需求量持续上升,且受疫情因素影响后上涨速度加快。

中国肉禽预制菜产业图谱

中国肉禽预制菜产业链上游:调味品

数据显示,中国调味品行业规模呈增长趋势,从2014年的2595亿元增长至2020年的3950亿元,为预制菜的口味调制提供了稳定的调味辅料。

中国肉禽预制菜产业链中游:企业区域分布

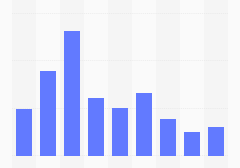

中国肉禽预制菜产业链中游:企业注册数量

数据显示,2011-2020年,预制菜企业注册数量逐年递增,2021年受疫情影响,少量相关企业注册。艾媒咨询分析师认为,疫情加速催化预制菜行业的发展,预制菜市场发展潜力逐步释放,行业参与者增多,竞争进一步加剧。

中国肉禽预制菜产业链下游:预制菜B端细分渠道

B端企业预制菜需求量巨大,且客户粘性相对较高。但不同的细分渠道诉求不一样。开放式社餐、外卖以成本优势为基础, 产品力、渠道服务成为保持粘性的关键。连锁餐饮(小吃快餐类)考验综合服务能力、规模化生产能力。对于半成品的诉求很高,更偏向于定制化产品。同时B端进一步降低成本,对占领更大的市场份额有益。

中国肉禽预制菜产业链下游:预制菜C端细分渠道

面向C端的产品通常以小包装为主,C端消费者对于预制食材的价格敏感性弱于专业性较强的B端客户,使得C端的盈利能力较强。如味知香主要面向C端消费者,牛肉类预制菜毛利率可达到31.4%,居行业内较高水平。目前由于C端渗透率很低,前期需要投入较多费用以培育消费者的品牌认知度,未来随着消费者习惯的养成,规模效应得以进一步提升净利率水平。

就目前态势来看,肉禽预制菜市场规模提升较快,市场潜力持续释放。近几年,预制菜企业注册数量逐年递增,疫情期间肉禽预制菜行业需求增大,行业参与者增多,竞争进一步加剧。