2020年中国医疗美容行业营销模式及竞争格局分析

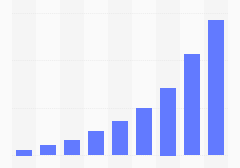

艾媒咨询数据显示,2020年中国医美市场规模预计达1975亿元,受疫情影响增速下滑,但年复合增长率预计仍将超过15%。

医疗美容行业市场环境分析:政策推动规范化

在政策完善方面,为保证医美行业的健康高速发展,以 1994 年出台的《医疗机构基本标准(试行)》为起点,卫生部出台了一系列政策支持医美行业的规范化。

中国医疗美容行业成本构成情况

从整个医疗美容机构的价值链来看,营销渠道占比很高,约占50%,销售费用占比20%,耗材及运营成本各占10%,人工成本及其他成本各占比约5%。获客成本高,成为医美市场很大的痛点。受制于巨额的营销费用,医美机构盈利水平举步不前,业内盈利机构占比不足30%。

中国医疗美容行业营销模式对比

中国医美机构的营销方式包括传统广告,互联网平台以及机构导流等三大类。其中,医美机构在传统广告形式(户外、搜索引擎等)花费最高约60-90%,然而ROI表现不达预期,预算持续降低。其次为互联网平台导流,花费占比为10-40%。最后为美容院及KOL转诊等,该类方式按单次消费计费,佣金比例通常高达30-70%。

中国医疗美容行业竞争格局

中国医疗美容市场竞争格局呈现高度分散状态,且近几年分散度会进一步提升,中小型民营医美机构处于主导地位。医美项目具有消费个性化、地域差异化等特征,因此机构很难将运营经验跨省市复制。中国的连锁医美集团也多采用各地区自主经营的形式。此外,伴随成本的提升,医美机构经营者也多选择开设中小型机构,以应对快速变化的消费者。

中国医疗美容细分赛道竞争格局

中国大型连锁美容企业市占率仅为10%左右,行业集中度较低,且医美资源分布不均,机构地域特征明显。艾媒咨询分析师认为,中国医美资源主要集中在一线城市及长三角、珠三角和西南(成都、重庆)等医美需求较为旺盛的地区,而市场广度更大的中西部二三线城市的市场需求相对疲弱,资源分布不均,医美机构地域特征明显。