艾媒研报 |2019H1富途证券运行状况与商业趋势研究报告

- 报告节选

- 报告目录

在移动互联网技术不断进步、新生代投资者群体逐渐扩大、资产全球化配置需求增加的大背景下,证券市场线上业务蓬勃发展。数据显示, 2018年全球证券市场线上交易额接近40万亿美元,其中美国证券市场线上交易额为11.6万亿美元,香港证券市场线上交易额为2.1万亿美元。随着互联网渗透程度进一步加深,证券市场线上交易额有望持续上涨。与此同时,中国个人投资者通过线上渠道加速向境外证券市场渗透,2018年,中国内地个人投资者在香港证券市场的线上交易额达0.14万亿美元,同比增长47.6%;中国内地个人投资者在美国证券市场线上交易额为0.29万亿美元,同比增长46.1%。富途证券作为聚焦于港/美股市场的跨境互联网券商,在境外投资需求提升的推动下快速增长,并在产品技术以及境外牌照资源方面取得一定优势。但公司较头部传统券商仍存较大差距,需要不断增扩充资本和专业实力以匹配日趋多样化、复杂化的投资需求。另外,公司在中国内地的证券经营牌照问题也亟待解决。(《艾媒研报 |2019H1富途证券运行状况与商业趋势研究报告》完整高清PDF版共49页,可点击文章底部报告下载按钮进行报告下载)

Under the background of the continuous progress of mobile Internet technology, the gradual expansion of the new generation of investors and the increasing demand for global asset allocation, the online business of the securities market has developed vigorously. Data show that in 2018, the global stock market online trading volume is close to 40 trillion US dollars, of which US stock market online trading volume is 11.6 trillion US dollars, and Hong Kong stock market online trading volume is 2.1 trillion US dollars. With the further penetration of the Internet, the online trading volume of the securities market is expected to continue to rise. Meanwhile, Chinese individual investors have accelerated their penetration into overseas securities markets through online channels. In 2018, the online trading volume of mainland Chinese individual investors in Hong Kong securities market reached $0.14 trillion, an increase of 47.6% compared with the same period last year. The online trading volume of mainland Chinese individual investors in the United States securities market was $0.29 trillion, compared with the same period last year. The increase was 46.1%. As a cross-border Internet securities firm focusing on the Hong Kong/US stock market, Futu has grown rapidly under the promotion of overseas investment demand, and has gained certain advantages in product technology and overseas licence resources. However, there is still a big gap between the company and the traditional securities firms. It is necessary to continuously expand the capital and professional strength to match the increasingly diversified and complex investment needs. In addition, the issue of the company's securities licence in China needs to be solved urgently.("Research Report on the Operation Status and Business Trends of Futu Holdings Limited(FHL) in 2019H1" full version has 49 pages ,please click the download button at the bottom of the article to download the report)

第一章公司基本情况

1-1 公司简介

富途证券国际(香港)有限公司成立于2012年,公司在香港、美国已取得相关证券牌照,是一家跨境互联网券商。公司利用自主研发的一站式数字化金融服务平台富途牛牛,提供覆盖港股、美股、A股三大市场的行情资讯数据、港股/美股市场的多品种证券在线交易、中国企业在港股/美股市场的IPO承销和ESOP(员工股权激励)解决方案等多项服务。2019年3月,母公司富途控股在美国纳斯达克上市,发行价为12美元,总股本为1.1亿,市值最高达20亿美元,经历长达两个多月的下跌后,公司市值在11亿美元附近波动。

1-2 发展历程

公司创始人李华早年在香港股市经历过较差的交易系统使用体验,萌生了研发交易系统的想法。2009年,李华正式组建港股交易团队了解市场交易规则,为开发交易系统做准备。历经四年,公司创建的在线交易平台富途牛牛于2013年正式上线。自平台上线以来,公司始终保持着快速的功能开发和技术迭代,在用户体验方面收获了市场的肯定。此外,公司积极拓展多品种证券在线交易服务,通过较低的佣金费用吸引了众多港股投资者用户,平台的交易额持续攀升。至2018年末,富途牛牛注册用户达557.9万人,开户用户50.2万人,交易用户达13.3万人。2019年3月富途证券母公司富途控股成功在美国纳斯达克上市。

1-3 融资历史

公司自创建以来,先后接受了三轮由腾讯投资领投、经纬中国、红杉资本跟投的投资。2019年3月公司通过私募配售的方式接受泛大西洋投资集团7000万美金的投资,同时通过公开配售发行750万股美国存托凭证(ADS),以发行价12美元进行融资。

1-4 股东情况

公司在进行IPO时,采用了双股权结构,即股票分为A类普通股和B类普通股,B类普通股拥有20倍投票权。股票公开发行后,富途控股最大股东、实际控制人仍为董事长兼CEO李华,其持有45.4%股份,且均为B类普通股,投票权71.9%。腾讯为公司最大机构股东,持股34.2%,拥有26.5%的投票权。

第二章 行业分析

2-1 行业简介

互联网券商是指主要在线上平台提供证券相关服务的持牌券商。在互联网普及率提升提供技术基础,政策支持成为制度保障和居民投资理财需求不断丰富的大背景下,中国互联网券商应运而生。

广义的互联网券商可以分为三种:(1)资本实力及经营能力较强的大中型券商自建线上平台,如华泰证券;(2)互联网企业从财经资讯领域切入市场,通过收购获取券商牌照,如东方财富;(3)聚焦境外证券市场,提供在线交易服务的新兴创业公司,如富途证券、老虎证券。

互联网券商与传统券商的差异在于:(1)传统券商的服务场景主要在线下,通过在线下设立营业部,招揽与服务客户;互联网券商的服务场景主要是线上,通过官方网站或移动设备客户端向客户提供服务。(2)传统券商在IT技术方面通常借助于第三方服务机构,相应的交易系统与分析工具更新周期较长;互联网券商具备较强的自主研发能力,系统更新快速,能够利用算法帮助收集信息、智能分析、决策交易、跟踪反馈等,用户体验良好。

2-2 行业规模

近年来受益于证券市场总体规模增长、移动端技术进步、以及新生代投资者对线上渠道的偏好,全球主要证券市场线上交易额快速增长。中国作为个人投资者人数最多的国家在境外投资市场的渗透率不断增加。

1. 2018年全球证券市场线上交易额接近40万亿美元

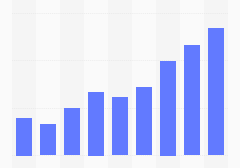

2012年到2018年,全球线上证券市场交易额从12.3万亿美元提升至37.7万亿美元,年均复合增长率为20.6%。

2. 2018年美国证券市场线上交易额为11.6万亿美元

美国证券市场发展较为成熟,且以机构投资者为主,线上交易规模增速相对缓慢。2018年美国证券市场线上交易额为11.6万亿美元,预计未来五年将以5.0%的年均复合增长率稳定增长。

3. 2018年中国香港证券市场线上交易额突破2万亿美元

数据显示,2018年中国香港证券市场线上交易额为2.1万亿美元,2012-2018年年均复合增长率达31.6%,预计未来5年将以11.7%的年均复合增长速度持续增长。

4. 中国个人投资者境外证券市场交易规模持续增加

随着居民可支配收入的增加,中国个人投资者群体不断扩大,在互联网技术的推动下,中国个人投资者在境外证券市场的渗透率逐年攀升,尤其在香港以及美国这两大证券市场。

2018年香港证券市场个人投资者在线交易规模为1.17万亿美元,占线上总交易额的55.7%,预计该比例在中国个人投资者渗透率提升的推动下将继续上升。目前香港证券市场个人投资者在线交易规模主要来源于香港本地居民,预计2021年中国个人投资者在线交易规模将超过香港本地个人投资者在线交易规模,金额接近0.3万亿美元。

美国证券市场是全球第二大在线证券市场,中国内地投资者在美国证券市场的线上交易规模增长迅速。2018年,中国内地个人投资者在美国证券市场线上交易额达2881亿美元,同比增长46.1%;香港个人投资者在美国证券市场线上交易额为209亿美元,规模相对稳定。预计未来五年,中国内地个人投资者在美国证券市场线上交易额仍将快速增长,至2023年有望接近1万亿美元.

2-3竞争格局

1. 香港线上证券经纪业务市场

香港线上证券市场目前主要由三类经纪商提供服务:(1)纯线上经纪商(即互联网券商的经纪业务),纯线上运营模式,重技术、轻资产,服务于年轻一代和中国内地个人投资者。(2)线上-线下混合经纪商,提供全面金融服务,拥有较为悠久的经营历史和成熟的客户群,同时为机构/个人投资者服务。(3)商业银行经纪业务部门,提供全面的银行和经纪服务,投资者资产较多但整体交易频率较低,佣金率较高,同时为机构/个人投资者服务。

数据显示,2018年上半年,香港证券市场经纪业务市场份额最大的是商业银行HSBC;富途证券作为纯互联网券商,经纪业务发展快速,较短时间内跃居第四。

2. 中国海外线上个人投资市场

中国境内为个人投资者提供海外证券市场交易服务的机构相较提供本土市场服务的机构数量较少,市场参与者包括具备境外业务(尤其是美国/香港)的传统金融大机构,以及新兴的跨境互联网券商。数据显示,2018年上半年为中国投资者提供海外证券市场投资服务的最大机构是海通国际,其次是富途证券。

2-4发展趋势

1. 中国跨境券商市场竞争趋于激烈

随着中国高净值个人及富裕群体数量的增加,以及中国金融市场的双向开放,中国投资者海外投资需求不断增加,中国跨境券商业务将保持快速发展。国内证券市场的激烈竞争,促使传统券商与新兴互联网券商将目光转向跨境市场,双方纷纷加大力度争夺市场份额,市场竞争趋于激烈。

2. 财富管理是跨境互联网未来转型方向

证券经纪业务同质化严重,全球范围内佣金费率下行趋势明显。经纪业务是互联网券商的基础业务,交易佣金收入是其初期的主要收入来源。随着线上获客成本的攀升,以及佣金率的进一步下降,单纯的经纪业务难以支撑互联网券商的发展,互联网券商探索多元化业务是必然。以美国嘉信理财的成功经验来看,从经纪业务向财富管理转型是互联网券商发展壮大的有效途径。未来,跨境互联网券商的经纪业务收入增长趋缓,向财富管理转型将成为主流方向。

3. 保持产品技术创新是竞争关键所在

随着新兴技术的加速渗透,传统券商对金融科技的重视及运用程度都在加深,尤其是头部传统券商,它们资金规模以及人才资源方面具备一定优势,能保障产品技术创新所需的条件,整体实力雄厚。跨境互联网券商,需要保持自身对用户需求的洞察力,通过产品和技术的快速更迭,提升用户体验,增加用户粘性,不断强化自身核心竞争力。

第三章 公司业务与技术

3-1 业务模式

富途证券主营跨境互联网证券市场业务,通过在线数字平台富途牛牛,针对美股、港股、A股三大市场,面向C端用户提供涵盖证券交易、市场数据资讯获取、融资融券、社区交流等服务。除个人投资者业务外,公司同时开展B端企业服务,包括IPO承销业务与ESOP服务等。

目前,公司提供的证券交易品种主要集中在港股、美股市场,如股票、ETF、期权、港股窝轮及牛熊证等。具体服务包括新股认购、股票交易、暗盘交易、碎股交易、融资融券等。

公司的主要收入来源是证券交易以及融资融券业务。在证券交易业务中,公司利用富途牛牛平台提供快捷丰富的行情资讯,并以较低的佣金费率吸引用户在平台开户交易。公司针对交易用户提供基于线上的交易、清算、结算服务,从中收取经纪佣金及其它手续费等。在融资融券业务中,公司为客户提供美股、港股等证券融资融券业务,获取利息收入。另外,公司将客户闲置资金存放于银行,获取一定利息收入。2019年第一季度,公司佣金及手续费收入1,460.4万美元,占营业收入比例48.5%;利息收入1,374.2万美元,占营业收入比例45.6%。(利息收入中,融资融券利息约占2/3,银行存款利息约占1/3。)

除个人投资者业务外,近年来富途证券积极拓展B端企业服务。2018年,公司作为联席账簿管理人,参与了美团点评及小米的IPO,其中通过富途认购小米新股的人数占全球总认购人数的20%。2019年5月,公司推出企业服务品牌“富途安逸(FUTU I&E)”,该品牌聚焦于新经济企业在海外资本市场的两大业务:IPO分销业务及员工持股计划(ESOP)解决方案。

3-2 主要产品

公司主要产品是在线平台富途牛牛,其瞄准港美股投资开户慢、炒股软件难用、佣金高等痛点,为用户提供良好的用户体验。2013年富途牛牛正式上线,并推出了适用于Windows、Mac、IOS、Android系统的多个版本,产品迭代快速。以安卓客户端为例,平均每月更新一个子版本。相比其他同类软件,富途牛牛产品形态已经较为成熟,在使用便捷性、流程简单性、账户安全性、系统稳定性上大幅领先于行业其他APP,形成了一定的壁垒。

截止2019年,富途牛牛已经形成了产品“闭环”,即用户(投资者)可在富途牛牛平台上达成证券交易的绝大部分操作,包括开户、出入金、交易、资讯获取、结算等。基于用户数据反馈,及时完成闭环迭代,不断提升用户体验。另外,通过平台交流社区,实现投资者之间的交流互动,增加用户粘性。

功能上,富途牛牛支持限价单、条件单等多种智能订单模式,通过港美股LV2深度实时行情、资讯、直播、课程、研究全打通,实现用户一站式投资体验。

3-3 技术与研发

公司创始人李华及首席技术官陈伟华均是出身腾讯的资深互联网人,前者为腾讯第18号员工,后者是腾讯T4.3级别的技术专家。作为跨境互联网券商,公司一大特点是互联网基因浓厚,在技术研发方面持续大量投入,不断打磨产品、优化服务,以此提升自身竞争优势。

2018年底,公司员工总数585人,其中研发人员达382人,占约65%(行业水平为1%-10%)。与之对比,公司金融相关的员工占比不到15%。2019年一季度,公司研发费用为680万美元,占营业收入22.6%,约为行业平均占比五倍。

公司产品从客户端到后台的一整套系统均为自主研发,系统在高扩展性、低运营成本、高可靠性、信息安全等方面较同业竞争者有较大优势。

3-4 用户分析

1.用户规模

公司主要通过其产品针对不同线上市场(中国内地用户、香港用户、美国用户)所制定的个性化服务,以及用户之间的互相传播推荐获取用户。其中,满足资产多元化配置的需求是吸引内地投资者的主要因素;而良好的在线使用体验和较低的佣金是吸引香港投资者的主要因素。

2016-2018年,公司用户规模增长迅速。至2019年第一季度末,公司注册用户达到570万,同比增长59.0%;付费用户达14.9万,同比增长59.3%。

2.用户群体属性

公司用户绝大多数为中国内地用户。2018年底,公司用户群体平均年龄35岁,其中43.8%为互联网或金融业人士,交易用户平均资产余额为38.3万港元。另外,2018年约有18.1%的客户通过企业服务获得。

3.用户活跃度

公司产品粘性较强,用户活跃程度高。2017年-2018年,每季度用户付费留存率均超过97%。2018年12月,用户平均打开软件次数20次,停留时间为26分钟,日活跃用户约为15.17万。

3-5 战略规划:继续加强用户粘性、逐步扩张业务范围

公司CEO李华曾在访谈中多次提到要借鉴美国嘉信理财的发展路径:(1)找到切入点切入市场;(2)利用相关技术扩大用户群;(3)在客户群基础上,拓展服务种类,对用户进行分层。截至2019年4月,公司已积累了一定量用户,服务主要集中在交易领域。目前,公司的战略规划方向是在加强用户粘性的基础上,逐步扩展业务,未来可能涉足理财、银行等传统金融的其他领域。

用户方面:2019年5月,李华表示富途正在研发一系列的新产品和新特性,力图吸引更多客户,提高现有客户群的粘性,帮助客户更有效地管理资产。另外,公司于2018年上线了Futu MooMoo。该产品针对国际市场群体(尤其是北美地区)进行用户扩张。

业务扩张方面:2019年5月,公司推出品牌“富途安逸”,继续扩张公司ESOP服务和IPO承销业务。另外,公司在香港推出“现金宝”货币基金产品。招股说明书同时显示:(1)公司正在申请香港数字银行牌照,银行产品作为券商产品的自然延伸,可进一步服务于客户资产的保值增值。(2)正在申请香港期货交易所的会员。(3)将继续投资于公司业务,将其作为收入多元化的来源以及重要的获客渠道。(4)将持续拓展核心产品和服务,增加交易市场、引入新产品,最终覆盖全球每个主要交易市场。

3-6 同业对比

富途证券是立足于香港股市逐渐向美国等国际市场拓展的互联网券商,老虎证券是源起于美国证券市场,不断向香港市场扩张的互联网券商。二者都主要针对中国证券投资者提供跨境证券市场服务,是互相最直接的竞争对手。

1. 盈利模式对比

富途证券除了经纪业务收入,还有融资融券的利息收入,以及企业服务在内的其他收入。2019年第一季度,公司佣金收入及手续费收入占比48.5%、利息收入占比45.6%。

老虎证券早期在新西兰开设牌照,借助盈透证券,帮用户实现港美股交易,过程相对复杂(尤其是港股)。老虎证券业务模式的本质仍是导流平台,其并不直接持有客户资产,用户实际是在盈透证券(IB)开户,公司未能得到持有资产的利息,对上游券商具有一定依赖性。公司主要依赖佣金收入,利息收入低,2018年以前,利息收入占营业收入比例少于2%。2019年一季度,老虎证券营收模式有所改善,佣金收入占比66.2%,融资服务费占比21.7%。

相比之下,富途证券营收对佣金收入的依赖性较低,业务多元化水平较高。此外,富途证券最早在香港市场发展,因此公司港股市场相关业务收入较高。老虎证券主要从美股业务入手,港股市场收入占比相对较低。双方业务拓展后,用户领域有所重合,但仍各有侧重。

2. 规模对比

富途证券与老虎证券平台交易额相当。在其他规模数据上,富途证券远远超过老虎证券。截止2019年3月31日,富途证券总资产达21.9亿美元,老虎证券总资产为3.5亿美元。2019年一季度,富途证券营业收入为3012万美元,老虎证券营业收入为960万美元。富途证券在2018年之后净利润持续为正,2019年一季度净利润580万美元;老虎证券持续亏损。

3. 用户对比

截至2018年12月,富途证券注册用户规模越万、入金用户规模13.3万、ARPPU为6108港元、获客成本237美元,较老虎证券具备一定优势,但人均交易额以及换手率不如老虎证券。

4. 网络热度对比

系统显示,2019年第二季度,富途证券热度指数总体而言比老虎证券低,且差距悬殊。

5. 网络口碑对比

从网络口碑来看,富途证券2019年6月下旬口碑值为35.87,相对较低;老虎证券口碑值为47.81。

第四章 财务与会计调查

4-1 盈利分析

2016年-2018年,受客户数量、客户资产和交易量等增长影响,公司盈利增长迅猛,营业收入复合增长率达205%。2019年第一季度,富途控股营业收入为2.36亿港元(约合3,012.1万美元),同比增长37.1%,环比上涨4.1%。

2019年第一季度,公司毛利1.75亿港元(约合2,231.3万美元),同比增长45.9%;由于更大的业务规模和更高的运营效率带来的运营杠杆效应,公司的毛利率有所增长,上升至74.1%。

在净利润方面,公司2016年亏损9,847万港元、2017亏损810万港元,2018年扭亏为盈,盈利1.39亿港元(约合1768.9万美元)。2019年第一季度公司继续盈利,金额为4554.1万港元(约合580.1万美元),同比下降0.5%。

此外,2019年一季度富途日均收益交易Daily Average Revenue Trades(DARTs)达10.6万笔。

此外,2019年一季度,富途控股佣金服务及收入费为1.15亿港元(1,460万美元),占营收48.5%;利息收入费为1.08亿港元(1,374.2万美元),占比45.6%,其他收入为0.14亿港元(177.5万美元),占比5.9%。利息收入占比略有增加,主要是由于客户存款余额增加,以及美国、香港基准利率的增长。“其他收入”占比增长主要是由于企业公关服务费的增加。

4-2 期间费用分析

2019年一季度,公司研发费用、市场费用、管理费用分别为5342.5万港元、3190.2万港元、2752.7万港元,同比增长73.4%、215.8%、43.2%;占营业收入比例为22.6%、13.5%,11.6%。

4-3 偿债能力分析

2019年第一季度,公司流动比率1.15,资产负债率为85.98%,权益乘数为7.13。受IPO影响,2019年一季度公司偿债能力略有提升。

4-4 现金流分析

2019年第一季度,公司经营活动、投资活动、筹资活动产生的现金流量净额分别为-7.81亿港元、0.28亿港元、10.33亿港元。

第五章 挑战和机遇

5-1 面临的挑战

1. 公司内地牌照硬伤悬而未决

公司主要面向中国居民开展跨境证券服务,先后在香港、美国取得证券相关业务牌照,但在中国内地并未取得证券业务牌照。2016年中国证监会曾针对多家跨境互联网券商向内地投资者提出风险警示,称此类公司提供的服务不受中国法律保障,一旦发生纠纷,投资者将自行承担后果。对此,积木股票下线在线交易业务,老虎证券将证券业务剥离至海外并更改其宣传语。富途证券虽然也针对其业务和平台作了相应调整以适应内地法律法规,但内地牌照许可的根本问题并未得到解决,这意味着公司在内地的业务存在非法经营的嫌疑,内地投资者的资金安全无法得到有效的法律保障。一旦政策监管趋严,富途证券有可能面临查处、管制、甚至停业的风险。

2. 平台交易规模易受中国外汇政策限制

自2016年以来,中国政府收紧了外汇政策,并加强了对境外资本流动的审查。在目前的监管框架下,中国公民每年的外汇限额仅限于5万美元,用于旅游和教育等经批准的用途,中国公民只能通过合格的国内机构投资者等提供的方法从事资本项目下的境外投资。如果政府进一步收紧允许中国公民兑换的货币金额,增加对从中国境外汇款的控制,或者限制与证券相关的投资交易,将大大减少公司在线平台的交易规模,进而影响公司的营业收入。

3. 经纪业务面临业绩承压

经纪业务是互联网券商发展经营基础业务,具备“入口”属性。通过低佣金策略的经纪业务获取大量客户,进而向财富管理、资产管理延伸是互联网券商发展的主要路径之一。富途证券凭借较好的产品体验以及较低的佣金费率在香港吸引了大量用户,在经纪业务方面占据了一定市场份额。然而,随着传统券商互联网程度的加深以及新兴互联网券商的崛起,线上经纪业务同质化竞争越来越严重,行业佣金水平下行趋势明显,甚至部分券商已经采取了零佣金的策略吸引用户。在激烈的价格竞争趋势下,公司原有的低价优势被削弱,在吸引新用户方面或将受到影响,若公司为保持低价优势进一步降低价格,则公司的经纪业务收入增长将会受到限制。

2016年、2017年和2018年,公司的经纪佣金收入和手续费收入分别为7450万港元、18490万港元和40799万港元(5210万美元),分别占同期总收入的85.6%、59.3%和50.3%,在其他多元业务还未成熟壮大前,经纪业务面临的压力对公司整体业绩增速影响较大。

4. 资本规模与金融专业能力薄弱

公司成立时间不久,在金融行业的积淀较传统券商还存在较大差距,无论是资本规模、金融人才以及业务专业能力方面都有很大提升空间。当佣金率持续下滑,经纪业务面临天花板时,开展多元化业务是公司转型升级的必然选择,而业务范围的拓展与公司的净资本直接挂钩。2017年至2019Q1,公司总资产中代客户持有的现金占比分别达65.8%、73.3%、70.5%,自有的净资产规模较小,业务拓展能力或将受到影响。

对投资者而言,最本质的需求是降低风险获取收益,然而在资产全球配置的进程中,投资需求呈现出多样化、复杂化的特点,对金融服务机构的专业性要求越来越高。公司现有人员多数来自于互联网行业,在产品力以及用户体验方面拥有优势,但在金融专业性能力方面相对薄弱。在日趋激烈的竞争环境中,拥有专业化的人才队伍、完善的金融产品体系以及先进的金融服务平台的券商更易获得用户的青睐。未来,若公司的资本规模和专业能力无法与日益增加的投资需求相匹配,则公司在跨境互联网券商领域的领先地位或将被取代。

5-2 面临的机遇

1. 跨境互联网券商前景广阔

数据显示,中国相关投资者海外资产配置比例约为5.7%,较发达国家15%的水平还有很大提升空间。随着中国居民可支配收入的上涨、居民投资理财认知的提升,中国居民用于投资用途的资金将持续增加。与此同时,越来越多国内具有较高知名度的优质公司选择境外上市,增加了众多中国投资者对境外证券市场的关注程度,不断吸引其加入境外证券市场。跨境互联网券商的出现降低了投资者进行海外投资的门槛,且更符合新生代投资者人群的使用偏好。在多重因素的推动下,中国投资者人数以及海外资产配置规模有望持续增长,跨境互联网券商拥有广阔发展前景。

2. 持续投入保障竞争优势

对互联网券商而言,券商牌照资质和产品技术能力是体现竞争力的两个重要方面。与直接竞争对手老虎证券相比,富途在港股、美股市场的牌照资质更齐全,一旦公司在美国的清算牌照申请通过,其牌照壁垒优势将更加突出。在产品方面,与传统券商相比,公司拥有前、中、后系统的全链条自主研发能力,具体包括前端的富途牛牛、中端的CRM系统,以及后端交易系统、结算系统和风控系统,这种自主研发能力能使其对产品拥有更强的把控力;与同类互联网券商相比,公司注重产品的持续研发投入,在新功能的开发以及数据信息处理速度方面占优,特别是在获得腾讯云的支持后,产品在安全性、稳定性以及便捷性方面有了较大提升,用户体验效果更佳。随着公司在牌照资源获取以及技术研发方面的持续投入,其具备互联网属性的产品有望产生马太效应,公司的竞争优势得以加强。

3. 收入结构逐渐优化

互联网券商以经纪业务为主的单一收入结构一直备受市场质疑,为此富途证券积极拓展多元化业务,不断优化收入结构。除了在C端客户的经纪业务基础上纵向拓展融资融券业务外,公司还横向深入B端市场,相继推出了IPO分销、员工持股计划(ESOP)解决方案等企业服务。2018年富途证券已为港股上市的小米、美团,美股上市的新氧、云集等企业,提供了IPO分销服务,并已成为腾讯、同程艺龙等多家企业ESOP服务供应商。从目前公司的收入结构来看, 2019年Q1经纪业务收入占营收比例下降至48.5%,公司对经纪业务的依赖程度持续下降。未来公司将继续拓展B端客户,同时反哺C端用户市场, 整体收入结构有望进一步优化,综合盈利能力不断提升。